การปรับตัวของภาคอสังหาฯหลังปรับมาตรการ LTV

การปรับตัวของภาคอสังหาฯหลังปรับมาตรการ LTV

หลังจาก ธปท. ได้ปรับมาตรการ LTV ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2562 พบว่า สัญญาณการเก็งกําไรและความไม่สมดุลในตลาดอสังหาริมทรัพย์ปรับลดลงสอดคล้องกับเจตนารมณ์ของ มาตรการ กล่าวคือ มาตรฐานการให้สินเชื่อเพื่อที่อยู่อาศัยของ สง. รัดกุมขึ้น โดยผู้กู้เพื่อซื้อที่อยู่อาศัย หลังแรก (ผ่อนสัญญาเดียว) ไม่ได้รับผลกระทบ ราคาที่อยู่อาศัยโดยเฉพาะอาคารชุดมีแนวโน้มปรับลดลง และผู้ประกอบการเริ่มชะลอการเปิดโครงการใหม่ อย่างไรก็ดี ผู้ประกอบการอสังหาริมทรัพย์โดยเฉพาะ อาคารชุดในพื้นที่ซึ่งได้รับผลกระทบจากการชะลอตัวของอุปสงค์ต่างชาติและมีอุปทานคงค้างอยู่ใน ระดับสูงตั้งแต่ก่อนการประกาศใช้มาตรการ LTV อาจต้องใช้เวลานานขึ้นในการปรับตัว จึงยังต้องติดตาม การปรับตัวของภาคอสังหาริมทรัพย์อย่างต่อเนื่อง โดยเฉพาะภาวะอุปทานคงค้างในตลาดอาคารชุด ในบางพื้นที่ รวมถึงแนวโน้มการเปิดโครงการใหม่ของผู้ประกอบการเพื่อให้สอดคล้องกับอุปสงค์ที่ เปลี่ยนแปลงไปในอนาคต

1 การปรับตัวของภาคอสังหาริมทรัพย์หลังการปรับมาตรการ LTV และการประเมินประสิทธิผลของมาตรการ LTV ช่วงปี 2560-2561

ภาคอสังหาริมทรัพย์ของไทยสะสมความเปราะบางมากขึ้น โดยเฉพาะตลาดสินเชื่อเพื่อที่อยู่อาศัยการแข่งขันในตลาดสินเชื่อเพื่อที่อยู่อาศัยรุนแรงขึ้น เนื่องจาก สง.หันมาปล่อยสินเชื่อที่มีหลักประกันให้แก่รายย่อยมากขึ้น ส่วนหนึ่งเพื่อทดแทนสินเชื่อธุรกิจที่บางส่วนหันไประดมทุนผ่านการออกตราสารหนี้มากขึ้นในช่วงที่อัตราดอกเบี้ยอยู่ในระดับต่ำ จนทําให้มาตรฐานการให้สินเชื่อเพื่อที่อยู่อาศัยหย่อนลงในหลายมิติ อาทิ มีการให้สินเชื่อมากกว่ามูลค่าหลักประกัน หรือ บางกรณีผู้กู้ไม่จําเป็นต้องมีเงินดาวน์ (ออมก่อนกู้) นอกจากนี้ยังพบรูปแบบการให้สินเชื่อที่มีส่วนสนับสนุนพฤติกรรมการกู้ซื้อเพื่อลงทุนแสวงหาผลตอบแทน (เช่น การปล่อยเช่า หรือ การขายต่อด้วยราคาที่สูงขึ้น) โดยไม่ได้อยู่อาศัยจริงสะท้อนจากการกู้ซื้อที่อยู่อาศัยสัญญาที่ 2 ขึ้นไป ที่มีแนวโน้มเพิ่มขึ้นต่อเนื่องและได้รับสินเชื่อที่มี LTV ในระดับสูงไม่ต่างจากสัญญาแรก และมีการเร่งขึ้นของการให้ LTV ในระดับสูงในกลุ่มสินเชื่อเพื่อที่อยู่อาศัยราคา 10 ล้านบาทขึ้นไป ซึ่งผู้ซื้อกลุ่มนี้มีส่วนทําให้ราคาอสังหาริมทรัพย์เพิ่มขึ้นเร็วกว่าการขยายตัวของรายได้ผู้กู้ โดยเฉพาะในกลุ่มผู้มีรายได้ต่ำจนกระทบต่อความสามารถในการกู้ซื้อที่อยู่อาศัย (housing affordability) ของกลุ่มที่ต้องการกู้ซื้อเพื่ออยู่อาศัยจริง ขณะเดียวกันผู้ประกอบการอสังหาริมทรัพย์ยังระดมทุนเพื่อขยายธุรกิจอย่างต่อเนื่องเพื่อรองรับอุปสงค์ที่เพิ่มมากขึ้น จนส่งผลให้มีอุปทานคงค้างเพิ่มขึ้น โดยเฉพาะอาคารชุดในบางพื้นที่

การแข่งขันในตลาดสินเชื่อเพื่อที่อยู่อาศัยที่เกินพอดีเป็นปัจจัยหนึ่งที่เร่งให้การเก็งกําไรในภาคอสังหาริมทรัพย์มีความรุนแรงขึ้น ซึ่งหากการเติบโตของภาคอสังหาริมทรัพย์ไม่ได้อยู่บนพื้นฐานของความต้องการอยู่อาศัยจริงและหากในอนาคตเศรษฐกิจถูกกระทบด้วยปัจจัยลบที่รุนแรง กลุ่มผู้กู้ซื้อเพื่อเก็งกําไรหรือกลุ่มอุปสงค์เทียมจะเป็นกลุ่มแรกที่ปรับตัวและอาจส่งผลให้อุปสงค์ต่อที่อยู่อาศัยและราคาอสังหาริมทรัพย์ปรับลดลงอย่างรุนแรง (massive price correction) ซึ่งอาจขยายวงกว้างจนกระทบต่อประชาชนและ ผู้กู้ซื้อเพื่ออยู่อาศัยจริงได้ ธปท. จึงได้ปรับปรุงมาตรการ LTV โดยมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2562 และมีสาระสําคัญ คือ กําหนดเพดานอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกันให้รัดกุมขึ้นสําหรับ

(1) การกู้ซื้อ ที่อยู่อาศัยสัญญาที่ 2 ขึ้นไป และ

(2) การกู้ซื้อ ที่อยู่อาศัยราคาเกิน 10 ล้านบาท (ตารางที่ 3.1) โดยการออกมาตรการมีความระมัดระวังไม่ให้ผู้กู้ซื้อเพื่ออยู่อาศัยจริงได้รับผลกระทบ ซึ่งการปรับปรุงหลักเกณฑ์ในครั้งนี้มีวัตถุประสงค์เพื่อดูแลไม่ให้เกิดการเก็งกําไรในตลาดอสังหาริมทรัพย์จนเกินพอดี ซึ่งจะช่วยให้ภาคอสังหาริมทรัพย์ปรับเข้าสู่จุดสมดุลที่ดีขึ้นได้อย่างราบรื่น (orderly adjustment) และลดความเสี่ยงจากปรับตัวของราคาอสังหาริมทรัพย์ที่รุนแรงเป็นวงกว้างในอนาคต รวมทั้งยกระดับมาตรฐานการพิจารณาสินเชื่อของ สง. ให้ประเมินความเสี่ยงอย่างเหมาะสมและคํานึงถึงความสามารถในการชําระหนี้ของผู้กู้ตลอดอายุสัญญากู้

ภายหลังมาตรการ LTV มีผลบังคับใช้ตลาดอสังหาริมทรัพย์ได้รับผลกระทบทั้งอุปสงค์จากต่างประเทศที่ชะลอลงตามทิศทางเศรษฐกิจโลก และอุปสงค์ในประเทศที่เริ่มสัญญาณชะลอตัวซึ่ง ธปท.ได้ติดตามการปรับตัวของภาคส่วนที่เกี่ยวข้องอย่างใกล้ชิด และประเมินประสิทธิผลของมาตรการ ซึ่งพบว่าสัญญาณการเก็งกําไรและความไม่สมดุลในตลาดอสังหาริมทรัพย์ปรับลดลงสอดคล้องกับเจตนารมณ์ของมาตรการ อย่างไรก็ดีผู้ประกอบการอสังหาริมทรัพย์โดยเฉพาะอาคารชุดในบางพื้นที่ได้รับผลกระทบจาก การชะลอตัวของอุปสงค์ต่างชาติประกอบกับมีอุปทานคงค้างอยู่ในระดับสูงตั้งแต่ก่อนการประกาศใช้มาตรการ LTV ทําให้ต้องใช้เวลานานขึ้นในการปรับตัวโดยมีรายละเอียด ดังนี้

ภายหลังมาตรการ LTV มีผลบังคับใช้ตลาดอสังหาริมทรัพย์ได้รับผลกระทบทั้งอุปสงค์จากต่างประเทศที่ชะลอลงตามทิศทางเศรษฐกิจโลก และอุปสงค์ในประเทศที่เริ่มสัญญาณชะลอตัวซึ่ง ธปท.ได้ติดตามการปรับตัวของภาคส่วนที่เกี่ยวข้องอย่างใกล้ชิด และประเมินประสิทธิผลของมาตรการ ซึ่งพบว่าสัญญาณการเก็งกําไรและความไม่สมดุลในตลาดอสังหาริมทรัพย์ปรับลดลงสอดคล้องกับเจตนารมณ์ของมาตรการ อย่างไรก็ดีผู้ประกอบการอสังหาริมทรัพย์โดยเฉพาะอาคารชุดในบางพื้นที่ได้รับผลกระทบจาก การชะลอตัวของอุปสงค์ต่างชาติประกอบกับมีอุปทานคงค้างอยู่ในระดับสูงตั้งแต่ก่อนการประกาศใช้มาตรการ LTV ทําให้ต้องใช้เวลานานขึ้นในการปรับตัวโดยมีรายละเอียด ดังนี้

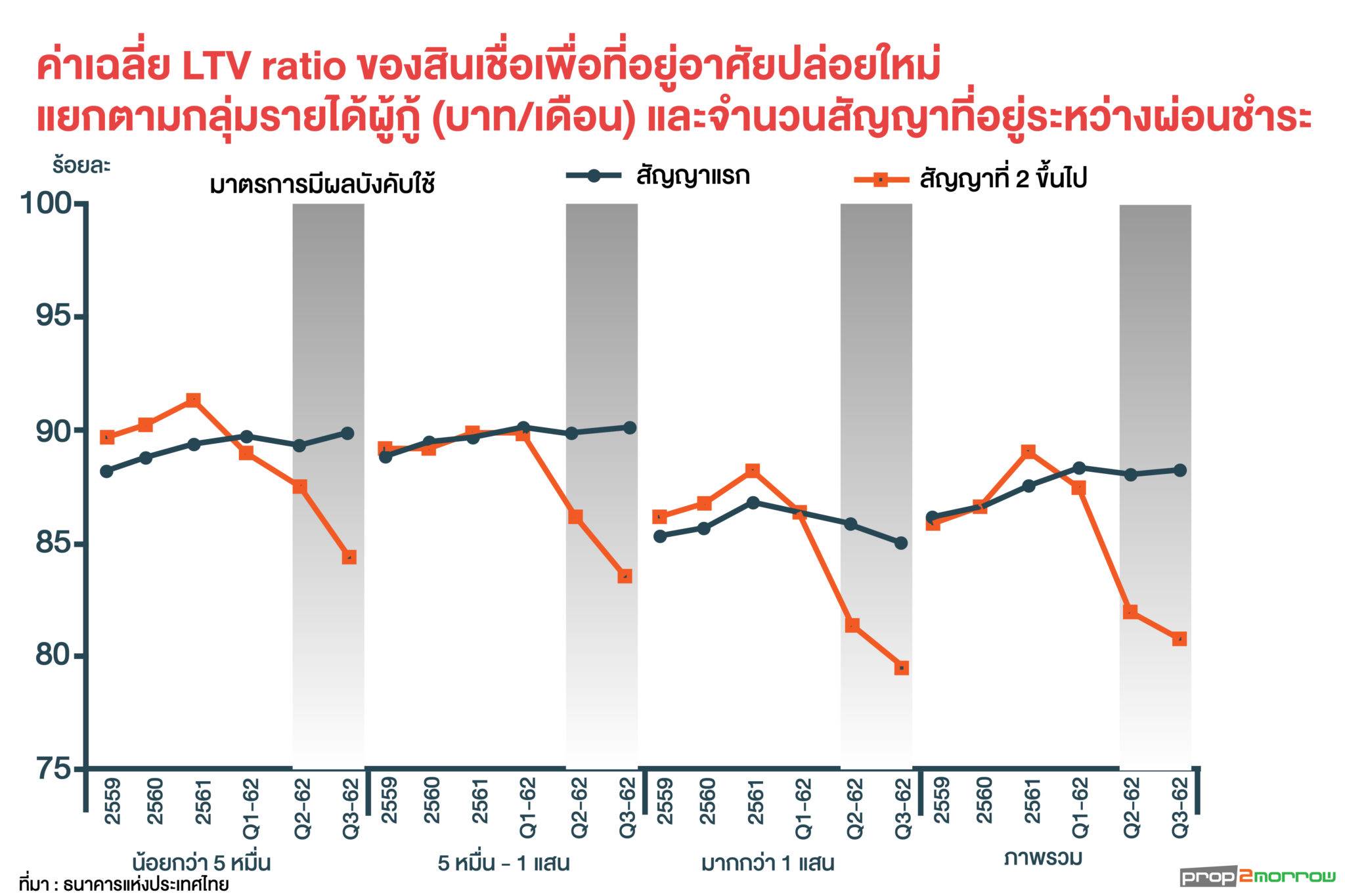

(1) มาตรฐานการปล่อยสินเชื่อของ ธพ. รัดกุมขึ้น โดยเฉพาะสินเชื่อเพื่อที่อยู่อาศัยสัญญาที่ 2 ขึ้นไป เข้มงวดขึ้นในทุกกลุ่มรายได้สะท้อนจากค่าเฉลี่ย LTV ratio ในภาพรวมในไตรมาสที่ 3 ปี 2562 ที่ร้อยละ 81.7 ลดลงจากร้อยละ 89.3 ในปี 2561 ขณะที่ผู้กู้ซื้อที่อยู่อาศัยสัญญาแรกไม่ได้รับผลกระทบ โดยยังได้รับวงเงินสินเชื่อตามมูลค่าหลักประกันในระดับสูง สะท้อนจากค่าเฉลี่ย LTV ratio ที่ทรงตัวอยู่ในระดับสูงที่ร้อยละ 88.7 (ภาพที่ 3.1) แสดงให้เห็นว่าผู้กู้ซื้อเพื่ออยู่อาศัยจริงไม่ได้รับผลกระทบจากมาตรการ นอกจากนี้สัดส่วนจํานวนบัญชีสินเชื่อเพื่อที่อยู่อาศัยใหม่ที่มี LTV ratio ในระดับสูง (มากกว่าร้อยละ 90) ปรับลดลงมาอยู่ที่ร้อยละ 43 จากร้อยละ 47 ในปี 2561

อย่างไรก็ดี ความสามารถในการชําระหนี้ของผู้กู้ยังเปราะบาง สะท้อนจากค่าเฉลี่ยมูลค่าสินเชื่อต่อรายได้ของสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ (loan to income: LTI) และค่าเฉลี่ย 50,000 บาทต่อเดือน ทั้งนี้แนวโน้มเศรษฐกิจที่ชะลอตัวอาจส่งผลกระทบต่อรายได้ภาคครัวเรือนในระยะข้างหน้า ดังนั้น ธพ.ยังต้องให้ความสําคัญกับความสามารถในการชําระหนี้ในการพิจารณาปล่อยสินเชื่อให้กับผู้กู้ต่อไป

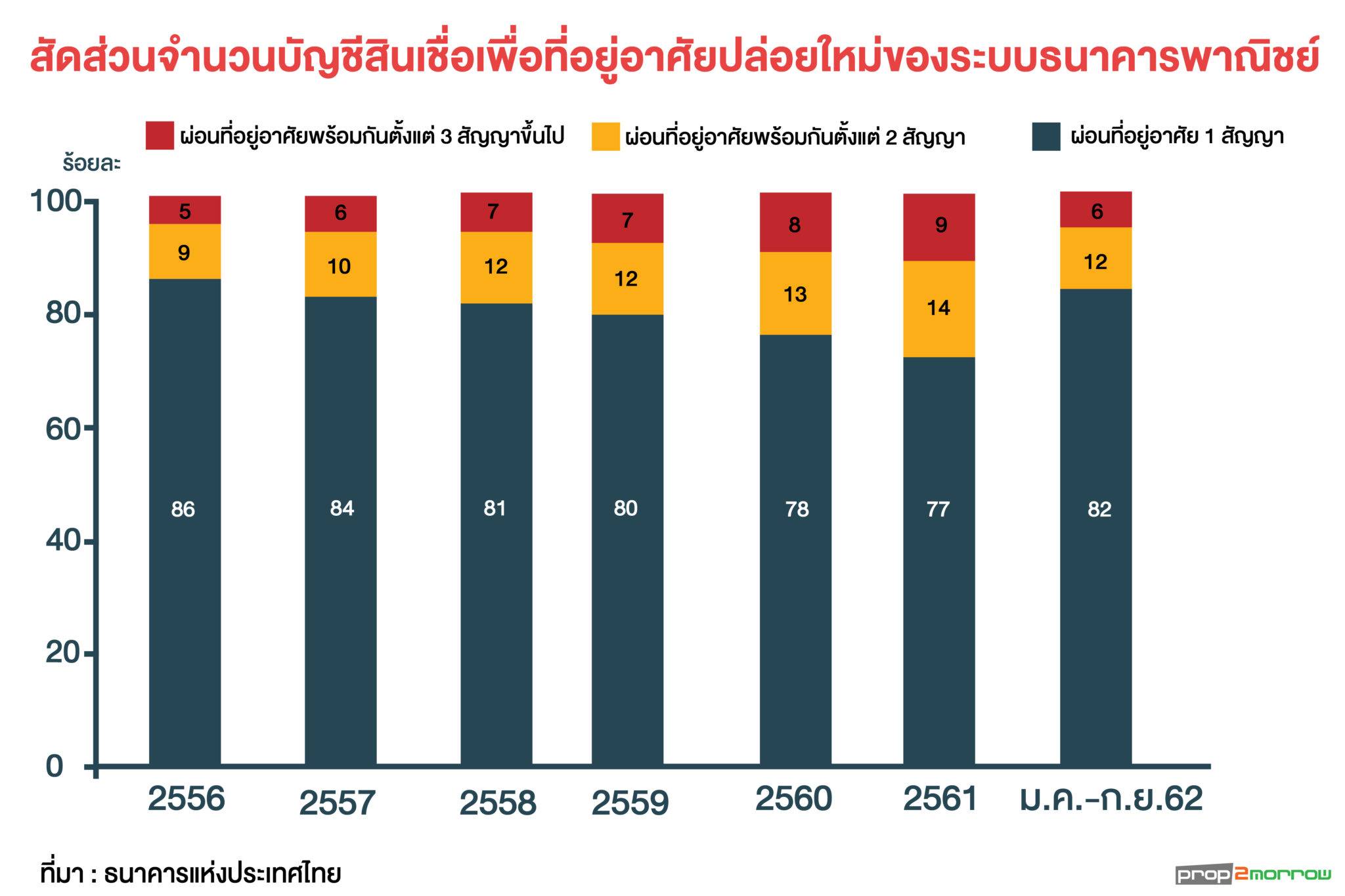

(2) สินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ ในช่วง 9 เดือนแรกของปี 2562 ยังขยายตัว โดยการเก็งกําไรในตลาดอสังหาริมทรัพย์ชะลอลง ขณะที่การกู้ซื้อเพื่ออยู่อาศัยจริงยังขยายตัวได้ดี สะท้อนจากจํานวนบัญชีสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ของ ธพ.ในช่วง 9 เดือนแรกของ ปี 2562 ที่เป็นการกู้เพื่อซื้อที่อยู่อาศัยสัญญาที่ 2 ขึ้นไปหดตัวลง โดยเฉพาะที่อยู่อาศัยแนวสูง ซึ่งมักเป็นตลาดที่มีอุปสงค์เพื่อการลงทุนและเก็งกําไรสูงหดตัวถึงร้อยละ 31.8 ขณะที่การกู้เพื่อซื้อที่อยู่อาศัยสัญญาแรกซึ่งมักเป็นการกู้ซื้อเพื่ออยู่อาศัยจริงยังขยายตัวได้ดีที่ร้อยละ 8.8 (ตารางที่ 3.2) สอดคล้องกับสัดส่วนจํานวนบัญชีสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ของ ธพ.ที่ผู้กู้ผ่อนพร้อมกันตั้งแต่ 2 สัญญาขึ้นไปที่ปรับลดลงในช่วง 9 เดือนแรกของปี 2562 ขณะที่สัดส่วนผู้กู้ที่ผ่อนสัญญาเดียวปรับเพิ่มขึ้น (ภาพที่ 3.2) ทั้งนี้จากข้อมูลสินเชื่อเพื่อที่อยู่อาศัยปล่อยใหม่ของ ธพ.พบว่าการกู้เพื่อซื้อที่อยู่อาศัยสัญญาที่ 2 ส่วนใหญ่มีลักษณะเป็นการลงทุนหรือเก็งกําไรหากพิจารณาจากระยะเวลาระหว่างการกู้สัญญาแรกและสัญญาที่ 2 โดยเฉพาะการกู้ซื้ออาคารชุดเป็นสัญญาที่ 2 ส่วนใหญ่มีระยะเวลาการกู้ห่างจากการกู้ซื้ออาคารชุดสัญญาแรกไม่เกิน 1 ปี

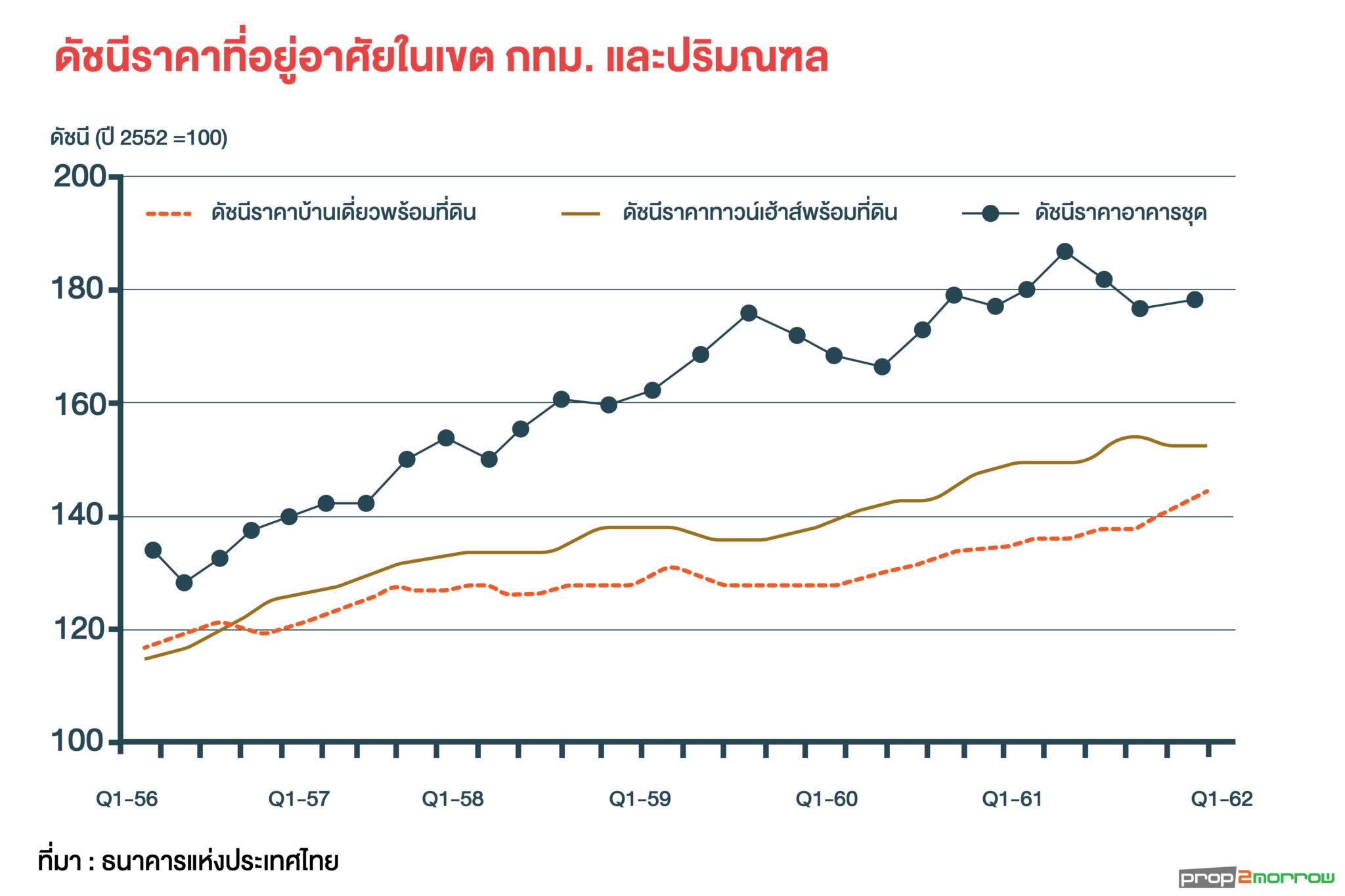

(3) ราคาที่อยู่อาศัยเริ่มมีแนวโน้มชะลอลงโดยเฉพาะอาคารชุด ซึ่งมีส่วนช่วยให้ผู้ที่ต้องการซื้อเพื่ออยู่อาศัยจริงสามารถซื้อที่อยู่อาศัยได้ในราคาที่เหมาะสมขึ้น โดยมาตรฐานการให้สินเชื่อที่รัดกุมขึ้น รวมทั้งภาวะเศรษฐกิจโลกและเศรษฐกิจไทยที่ชะลอตัวทําให้อุปสงค์ในตลาดอสังหาริมทรัพย์ปรับลดลงซึ่งมีส่วนช่วยชะลอการเร่งตัวของราคาที่อยู่อาศัย โดยเฉพาะราคาอาคารชุดที่เร่งตัวขึ้นมากในช่วงก่อนมาตรการ LTV มีผลบังคับใช้จากการเก็งกําไร ขณะที่ดัชนีราคาที่อยู่อาศัยแนวราบ(ทั้งบ้านเดี่ยวและทาวน์เฮาส์) ยังเห็นแนวโน้มเพิ่มขึ้นตามอุปสงค์ที่อยู่อาศัยแนวราบที่ยังขยายตัวได้

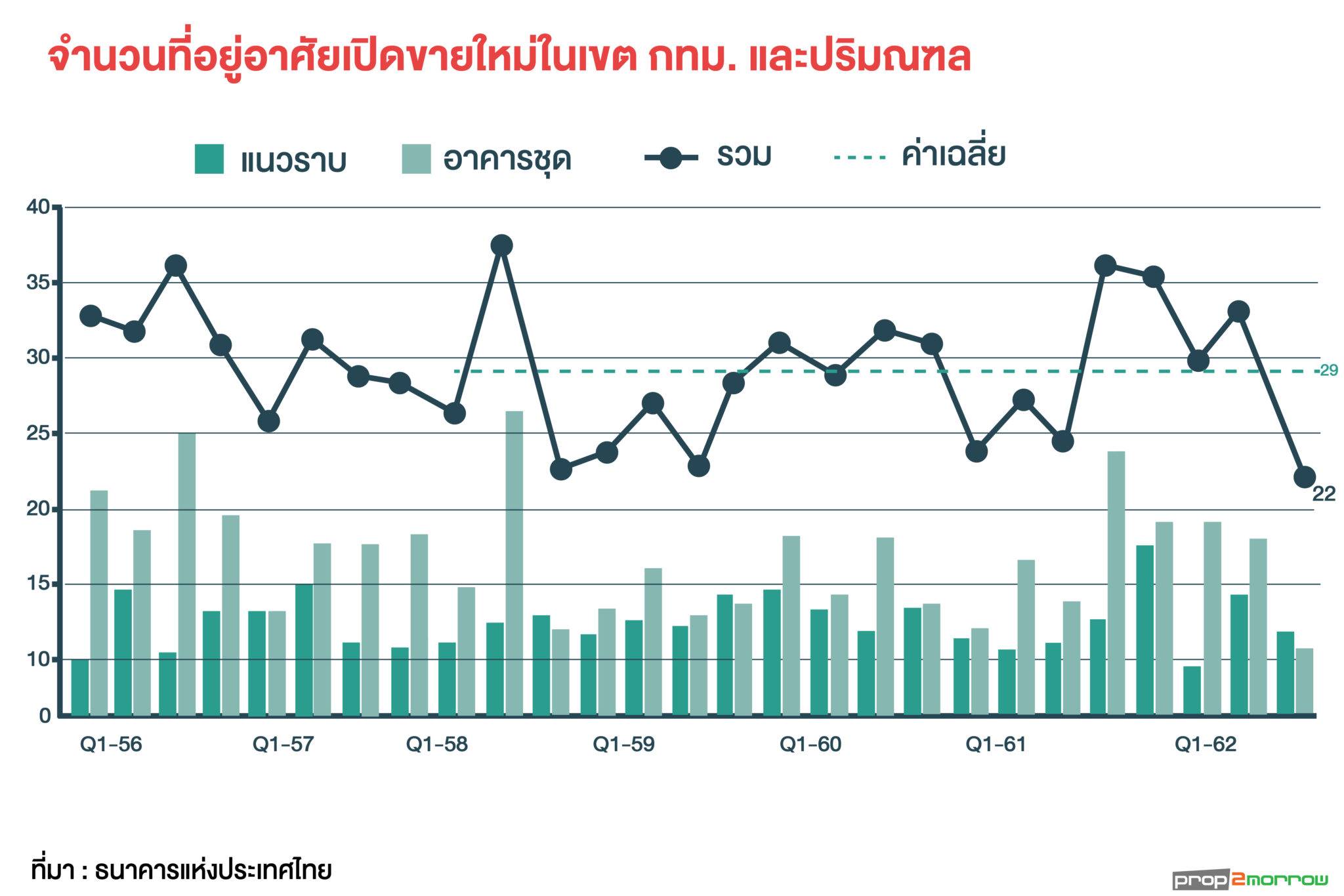

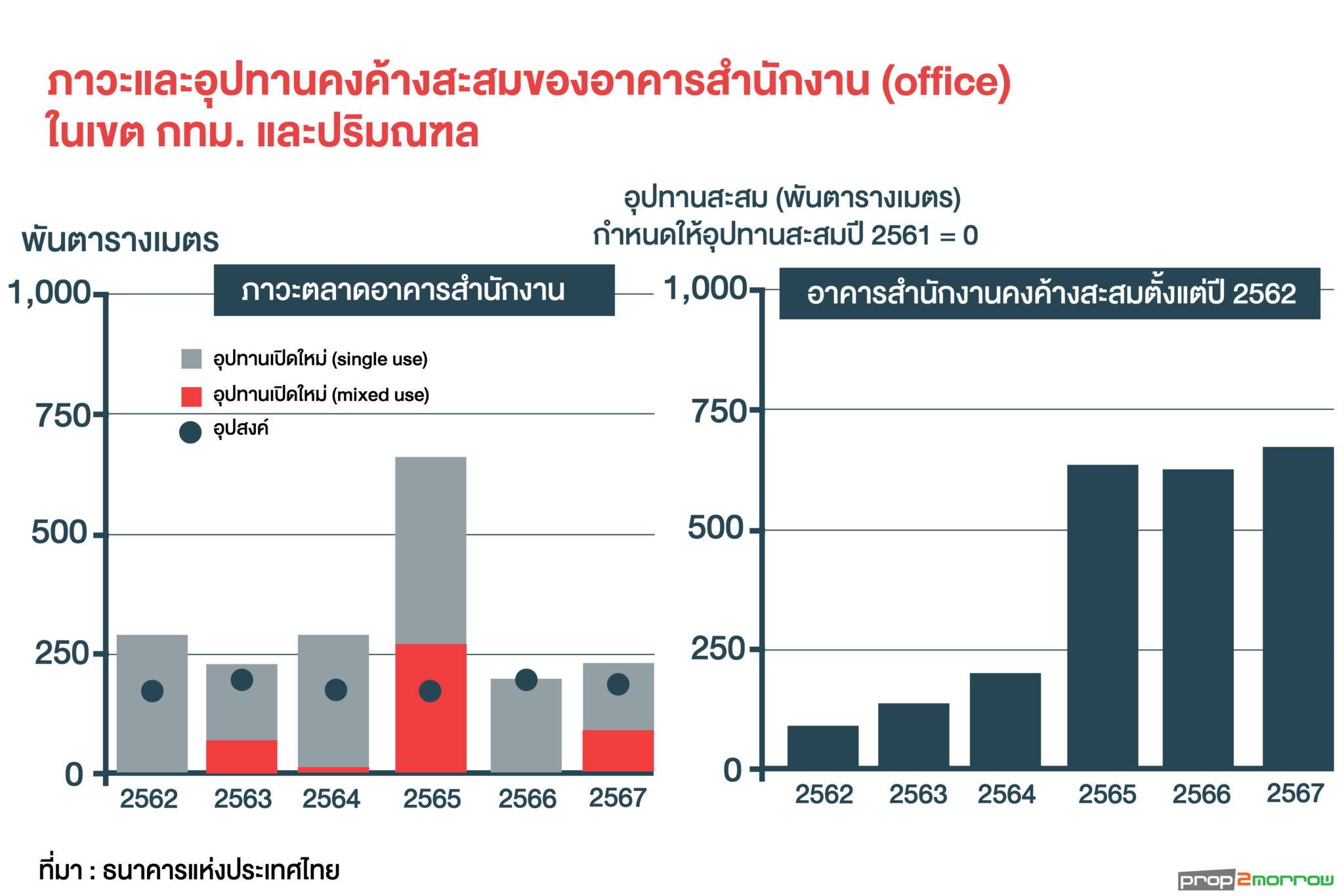

(4) ผู้ประกอบการอสังหาริมทรัพย์ ปรับตัวโดยชะลอการเปิดขายโครงการใหม่เพื่อให้สอดคล้องกับอุปสงค์ที่มีแนวโน้มลดลง โดยในช่วง 9 เดือนแรกของปี 2562 จํานวนที่อยู่อาศัยเปิดขายใหม่ในเขต กทม.และปริมณฑลหดตัวร้อยละ 8 เมื่อเทียบกับระยะเดียวกันของปีก่อน โดยเป็นการลดลงของการเปิดตัวอาคารชุดเป็นหลัก (ภาพที่ 3.4) นอกจากนี้ผู้ประกอบการปรับกลยุทธ์โดยเน้นเปิดขายโครงการใหม่ให้เหมาะสมกับกําลังซื้อของผู้บริโภค และเน้นกลุ่มลูกค้าที่มีวัตถุประสงค์เพื่ออยู่อาศัยจริงมากขึ้น โดยผู้ประกอบการนอกตลาดหลักทรัพย์ฯเน้นเปิดโครงการที่เจาะกลุ่มลูกค้าระดับกลาง-ล่าง (ราคาต่อยูนิตต่ำกว่า 3 ล้านบาท) ซึ่งส่วนใหญ่ซื้อเพื่ออยู่อาศัยจริง ส่วนผู้ประกอบการในตลาดหลักทรัพย์ฯลดการเปิดโครงการระดับ luxury (ราคาต่อยูนิตมากกว่า 10 ล้านบาท) และหันมาเปิดโครงการระดับ high-end (ราคาต่อยูนิต 5-10 ล้านบาท) อย่างไรก็ดี ความเสี่ยงจากภาวะอุปทาน คงค้างยังมีอยู่ เพราะแม้ผู้ประกอบการได้ชะลอการเปิดขายโครงการใหม่ลงบ้างเมื่อเทียบกับปี 2561 แต่ยังถือว่าอยู่ในระดับสูงเมื่อเทียบกับค่าเฉลี่ยในอดีตประกอบกับในบางพื้นที่มีอุปทานคงค้างอยู่ในระดับสูงตั้งแต่ก่อนการประกาศใช้มาตรการ LTV จึงยังต้องติดตามความเสี่ยงดังกล่าวอย่างใกล้ชิด

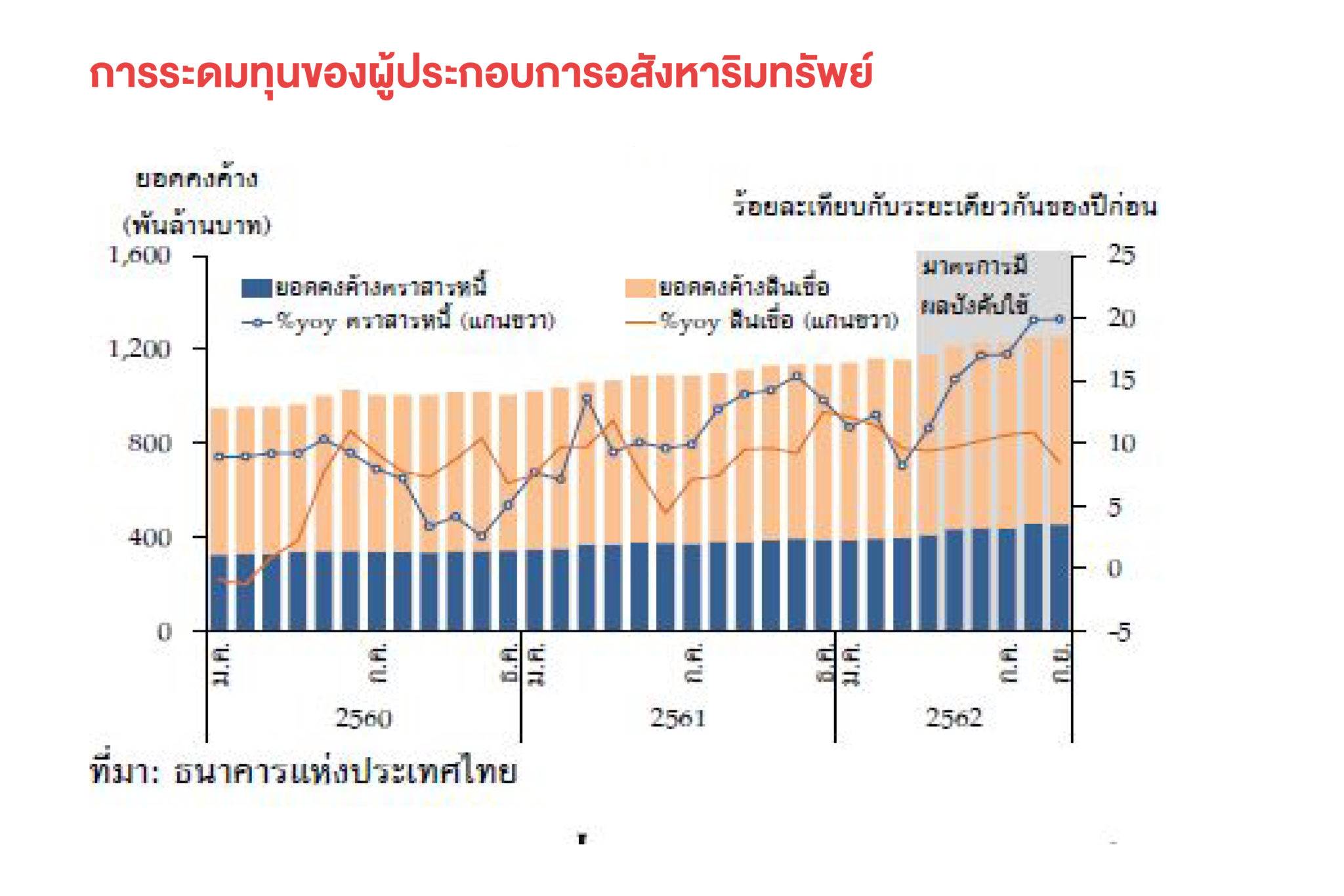

ในส่วนของการระดมทุนพบว่าผู้ประกอบการอสังหาริมทรัพย์ยังระดมทุนเพิ่มขึ้นต่อเนื่อง โดยเฉพาะผ่านการออกตราสาร

ในส่วนของการระดมทุนพบว่าผู้ประกอบการอสังหาริมทรัพย์ยังระดมทุนเพิ่มขึ้นต่อเนื่อง โดยเฉพาะผ่านการออกตราสาร

หนี้โดย ณ สิ้นเดือนกันยายนปี 2562 ยอดคงค้างตราสารหนี้ขยายตัวสูงถึงร้อยละ 19.9 เมื่อเทียบกับระยะเดียวกันของปีก่อน ขณะที่สินเชื่อธุรกิจอสังหาริมทรัพย์แม้ขยายตัวชะลอลงเมื่อเทียบกับระยะเดียวกันของปีก่อน แต่ยังขยายตัวในระดับสูงที่ร้อยละ 8.4

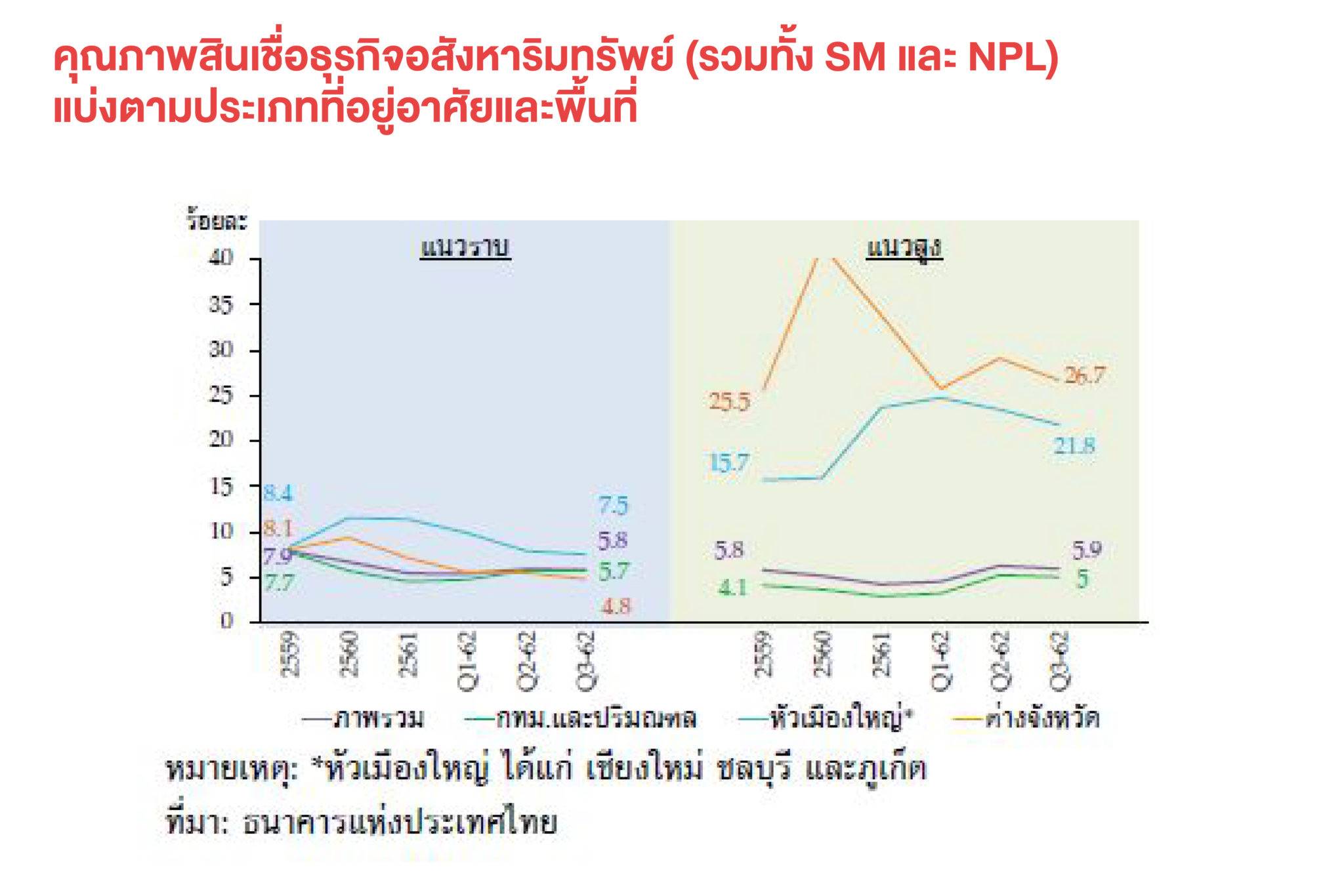

คุณภาพสินเชื่อธุรกิจอสังหาริมทรัพย์ในภาพรวมยังทรงตัวแต่ต้องติดตามคุณภาพสินเชื่อธุรกิจที่อยู่อาศัยแนวสูงในหัวเมืองใหญ่ และต่างจังหวัดซึ่งมีสัดส่วน NPL และ SM ในระดับสูงตั้งแต่ก่อนออกมาตรการ LTV ทั้งนี้อุปสงค์ต่างชาติและในประเทศที่มีแนวโน้มชะลอลงตามทิศทางเศรษฐกิจอาจส่งผลกระทบเพิ่มเติมต่อคุณภาพสินเชื่อของผู้ประกอบการบางรายและในบางพื้นที่โดยเฉพาะกลุ่มผู้ประกอบการอาคารชุดที่เดิมปัญหาอุปทานคงค้างอยู่ในระดับสูง

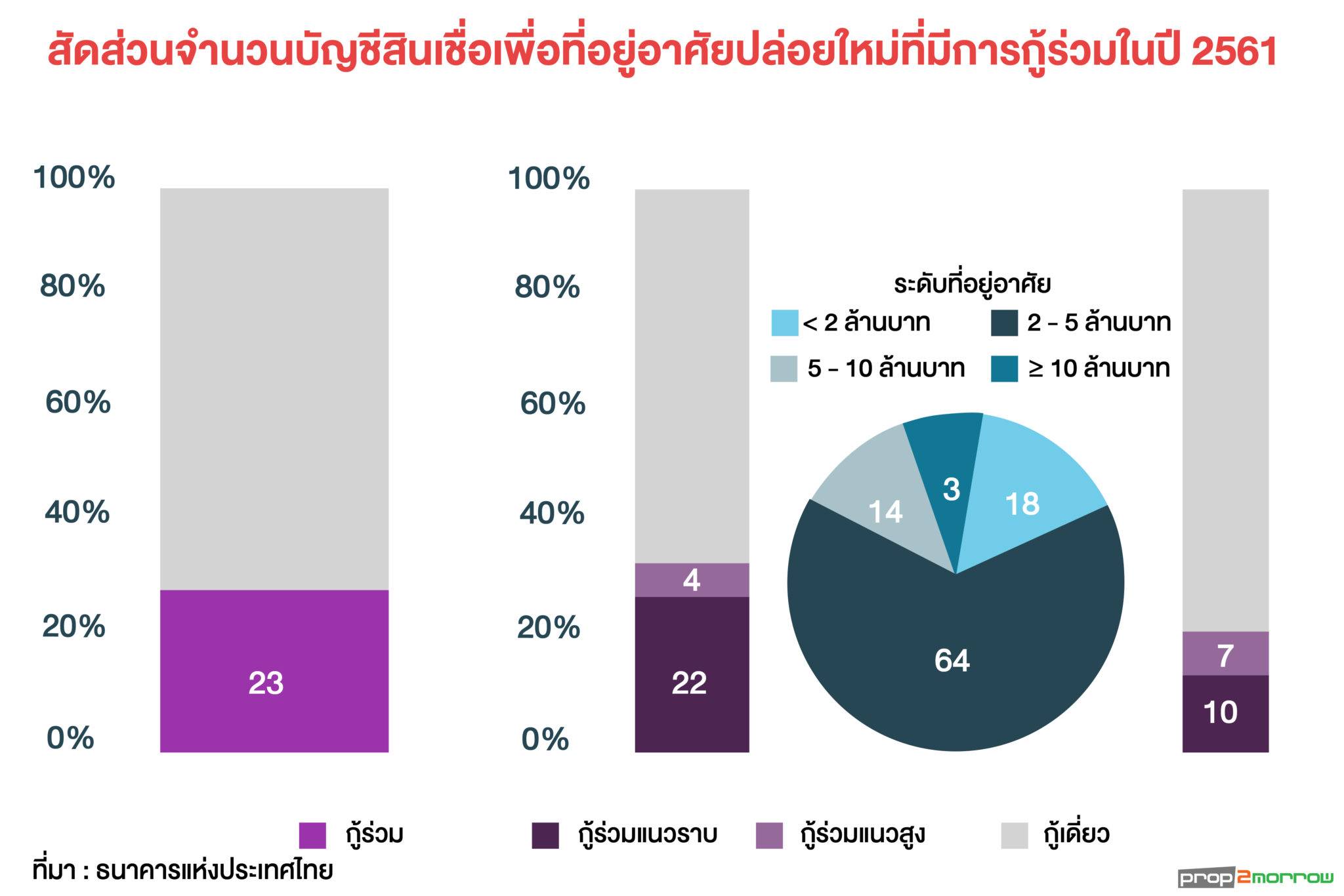

ภายหลังประกาศใช้มาตรการ LTV ธปท.ได้ติดตามสถานการณ์และรับฟังความเห็นรวมทั้งข้อเสนอแนะจากทุกภาคส่วนที่เกี่ยวข้องอย่างต่อเนื่อง และเมื่อวันที่ 15 สิงหาคม 2562 ได้พิจารณาผ่อนปรนการนับสัญญากรณีกู้ร่วมสําหรับผู้กู้ที่ไม่มีชื่อเป็นผู้ถือครองกรรมสิทธิ์ในหลักประกันเพื่อช่วยลดผลกระทบต่อผู้กู้ร่วม และช่วยให้ผู้กู้ร่วมได้รับสินเชื่อตามความเหมาะสมมากขึ้นเนื่องจากผู้กู้ร่วมมักเป็นกลุ่มที่มีรายได้ไม่สูงและกู้โดยมีวัตถุประสงค์เพื่อช่วยเหลือผู้กู้หลักให้ได้รับอนุมัติสินเชื่อจาก สง.ทั้งนี้ จากข้อมูลจํานวนสินเชื่อที่อยู่อาศัยปล่อยใหม่ในปี 2561 พบว่าการกู้ร่วมส่วนใหญ่เป็นการกู้เพื่อซื้อที่อยู่อาศัยสัญญาแรกโดยมีสัดส่วนเท่ากับร้อยละ 26 ของการกู้เพื่อซื้อที่อยู่อาศัยสัญญาแรกทั้งหมดและส่วนใหญ่เป็นการกู้ซื้อที่อยู่อาศัยประเภทแนวราบที่ราคา 2-5 ล้านบาท

นอกจากนี้ในช่วงปลายปี 2562 ภาครัฐได้ออกมาตรการเพื่อส่งเสริมให้ประชาชนมีที่อยู่อาศัยเป็นของตนเองโดยเฉพาะผู้ที่มีรายได้น้อย ซึ่งสอดคล้องกับเจตนารมณ์ของมาตรการ LTV ของธปท.ในการดูแลไม่ให้อุปสงค์เพื่อการลงทุนและเก็งกําไรส่งผลกระทบต่อประชาชนที่ต้องการซื้อบ้านเพื่ออยู่อาศัยจริงโดยมาตรการที่สําคัญ ได้แก่

นอกจากนี้ในช่วงปลายปี 2562 ภาครัฐได้ออกมาตรการเพื่อส่งเสริมให้ประชาชนมีที่อยู่อาศัยเป็นของตนเองโดยเฉพาะผู้ที่มีรายได้น้อย ซึ่งสอดคล้องกับเจตนารมณ์ของมาตรการ LTV ของธปท.ในการดูแลไม่ให้อุปสงค์เพื่อการลงทุนและเก็งกําไรส่งผลกระทบต่อประชาชนที่ต้องการซื้อบ้านเพื่ออยู่อาศัยจริงโดยมาตรการที่สําคัญ ได้แก่

(1) มาตรการลดหย่อนภาษีเงินได้บุคคลธรรมดาตามที่จ่ายจริงสูงสุด ไม่เกิน 2 แสนบาท สําหรับผู้ซื้อที่อยู่อาศัยหลังแรกในราคาไม่เกิน 5 ล้านบาท19

(2) การลดค่าธรรมเนียมการโอนและจดจํานองที่อยู่อาศัยที่มีมูลค่าไม่เกิน 3 ล้านบาทเหลือร้อยละ 0.01 เพื่อช่วยลดภาระค่าใช้จ่ายในการซื้อที่อยู่อาศัยมูลค่าไม่เกิน 3 ล้านบาท 20 และ

(3) โครงการ “บ้านดีมีดาวน์” ซึ่งรัฐบาลสนับสนุนเงินเพื่อลดภาระการผ่อนดาวน์ (cash back) ด้วยการให้เงินจํานวน 50,000 บาท ต่อรายแก่ผู้เข้าร่วมโครงการ 1 แสนรายแรกที่ได้รับการอนุมัติ สินเชื่อเพื่อที่อยู่อาศัยและดําเนินการจดจํานองแล้วเสร็จระหว่างวันที่ 27 พฤศจิกายน 2562 ถึง วันที่ 31 มีนาคม 256321

2 ปัจจัยเสี่ยงต่อภาคอสังหาริมทรัพย์ในระยะข้างหน้า

แม้ความเสี่ยงจากปรับตัวของราคาอสังหาริมทรัพย์ที่รุนแรงในวงกว้างจะปรับลดลงตามภาวะการเก็งกําไรที่ชะลอลง แต่ภาคอสังหาริมทรัพย์ยังเผชิญความเสี่ยงสําคัญในระยะข้างหน้า ได้แก่ ความเสี่ยงจากภาวะอุปทานคงค้างซึ่งอาจมีผลกระทบต่อฐานะและสภาพคล่องของผู้ประกอบการอสังหาริมทรัพย์ รวมถึงความสามารถในการต่ออายุตราสารหนี้เดิมที่ครบกําหนด (rollover risk)

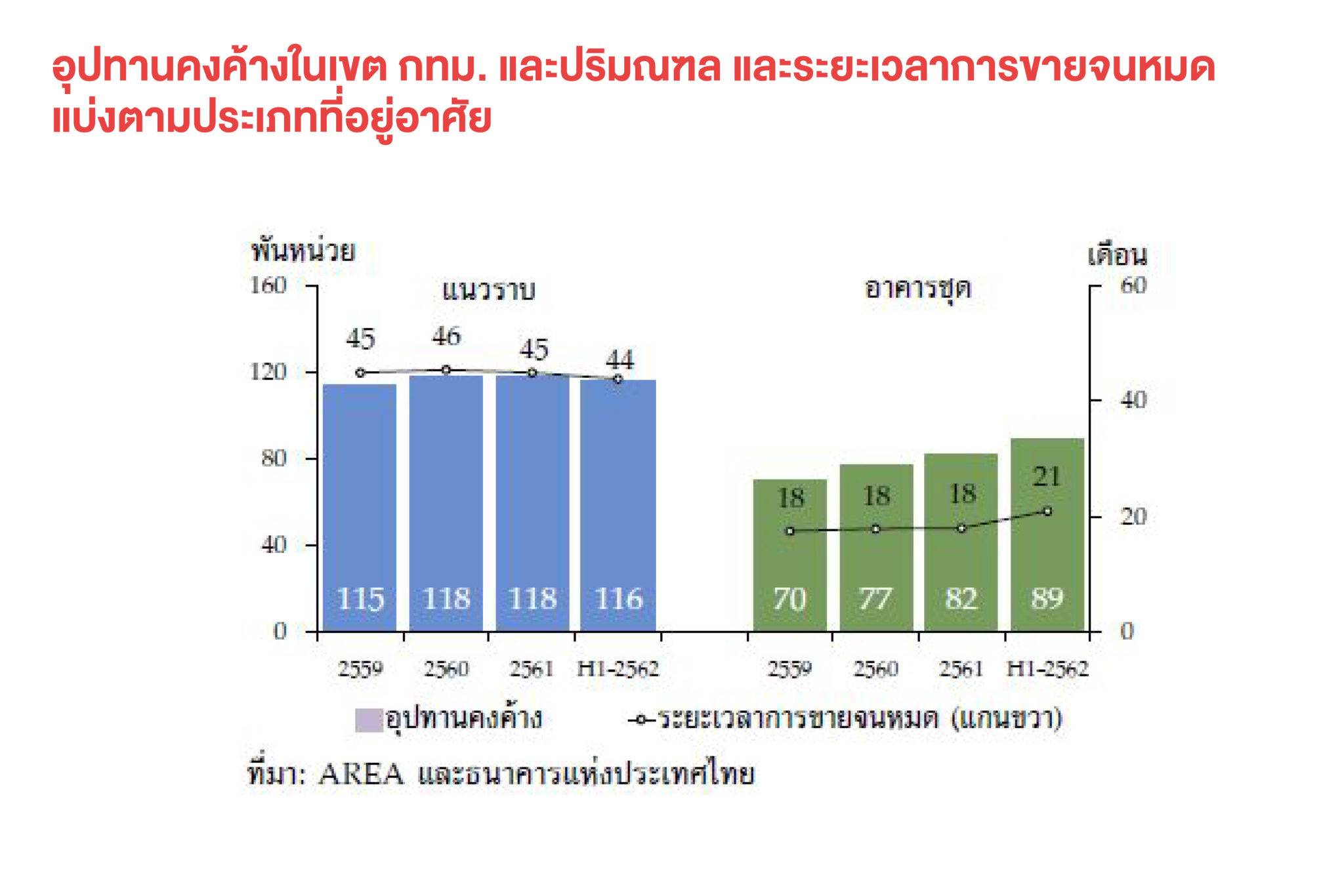

(1)แนวโน้มอุปทานคงค้างในอนาคต ความเสี่ยงจากอุปทานคงค้าง โดยเฉพาะอาคารชุดยังมีอยู่ เนื่องจากในบางพื้นที่มีอุปทานคงค้างอยู่ในระดับสูงตั้งแต่ก่อน การประกาศใช้มาตรการ LTV ประกอบกับอุปสงค์จากต่างประเทศและในประเทศที่ชะลอลงโดยในช่วง 9 เดือนแรกของปี 2562 มูลค่าเงินโอนเพื่อซื้ออาคารชุดของชาวต่างชาติหดตัวร้อยละ 34.6 เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน ขณะที่อุปสงค์ในประเทศได้รับผลกระทบจากภาวะเศรษฐกิจไทยที่ขยายตัวชะลอลงและการปรับตัวของผู้กู้หลังมาตรการ LTV มีผลบังคับใช้ นอกจากนี้การปรับตัวของอุปทานอาคารชุดใช้เวลามากกว่าแนวราบ ซึ่งทั้งปัจจัยด้านอุปสงค์และอุปทานส่งผลให้อุปทานคงค้างอาคารชุด ณ ครึ่งแรกของปี 2562 เพิ่มขึ้นและผู้ประกอบการต้องใช้เวลานานขึ้นในการระบายอาคารชุดคงค้าง

ความสามารถในการปรับตัวของผู้ประกอบการอสังหาริมทรัพย์ประเภทแนวราบคาดว่าจะทําได้ดีกว่ากลุ่มประเภทอาคารชุดกล่าวคือ ผู้ประกอบการที่อยู่อาศัยแนวราบจะสามารถปรับตัวกับแนวโน้มอุปสงค์ที่ลดลงได้ค่อนข้างดีเพราะสามารถปรับเปลี่ยนแผนการเปิดโครงการใหม่ได้อย่างรวดเร็ว เนื่องจากที่อยู่อาศัยแนวราบใช้เวลาก่อสร้างเสร็จค่อนข้างเร็ว ประกอบกับอุปสงค์ของที่อยู่อาศัยแนวราบในแต่ละปีมีความผันผวนค่อนข้างน้อยขณะที่อาคารชุดต้องใช้เวลาในการก่อสร้างนานและไม่สามารถหยุดพักการก่อสร้างกลางคันได้ เช่นเดียวกับกรณีที่อยู่อาศัยแนวราบผู้ประกอบการจึงต้องทยอยเปิดโครงการใหม่ต่อเนื่องส่งผลให้อุปทานอาคารชุดปรับตัวได้ยากกว่า

สําหรับตลาดอสังหาริมทรัพย์เชิงพาณิชย์พบว่ามีความเสี่ยงจากอุปทานคงค้างในตลาดอาคารสํานักงานเพิ่มขึ้นในระยะ 5 ปี ข้างหน้าจากอุปทานพื้นที่อาคารสํานักงานใหม่ที่จะเพิ่มขึ้นเป็นจํานวนมากโดยเฉพาะในปี 2565 ที่ มีอุปทานเปิดใหม่ในตลาดมากกว่า 600,000 ตารางเมตร ส่วนหนึ่งจากโครงการอสังหาริมทรัพย์แบบผสม(mixed use)ที่เร่งตัวขึ้นมาก โดยหากอุปสงค์พื้นที่อาคารสํานักงานอยู่ในระดับใกล้เคียงกับค่าเฉลี่ยในอดีตที่ประมาณ 200,000 ตารางเมตร จะทําให้อุปทานพื้นที่อาคารสํานักงานคงค้างอยู่ในระดับสูงตั้งแต่ปี 2565

ทั้งนี้ หากในระยะต่อไปผู้ประกอบการต้องใช้เวลานานขึ้นในการระบายอุปทานคงค้างโดยเฉพาะในประเภทอาคารชุดอาจทําให้เกิด ความเสี่ยงด้านฐานะและสภาพคล่องของผู้ประกอบการบางราย

ทั้งนี้ หากในระยะต่อไปผู้ประกอบการต้องใช้เวลานานขึ้นในการระบายอุปทานคงค้างโดยเฉพาะในประเภทอาคารชุดอาจทําให้เกิด ความเสี่ยงด้านฐานะและสภาพคล่องของผู้ประกอบการบางราย

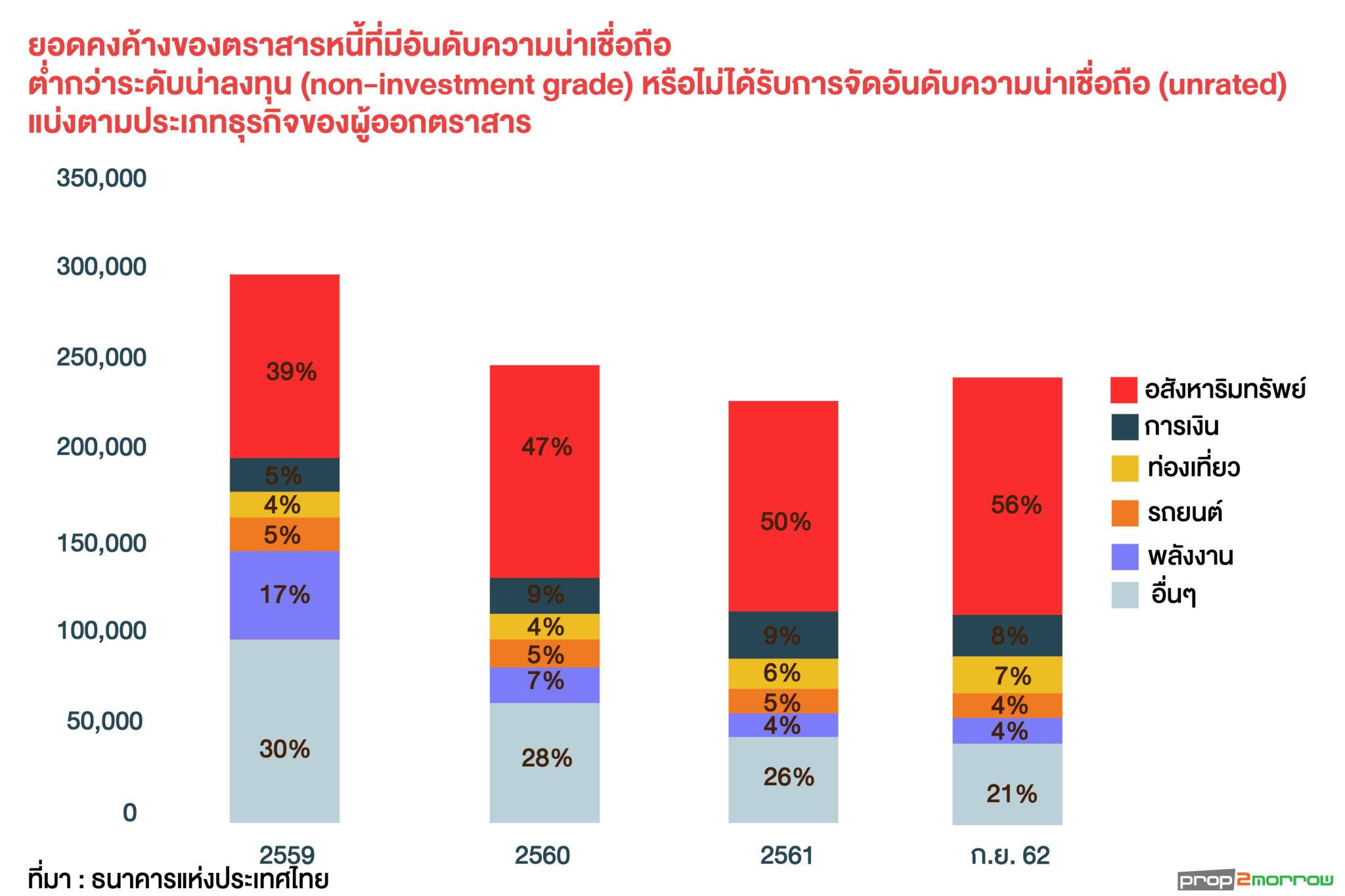

(2)ความเสี่ยงด้านฐานะและสภาพคล่องของผู้ประกอบการอสังหาริมทรัพย์บางรายซึ่งอาจกระทบต่อความสามารถในการต่ออายุตราสารหนี้เดิมที่ครบกําหนด (rollover risk) ผู้ประกอบการอสังหาริมทรัพย์ระดมทุนผ่านตลาดตราสารหนี้เพิ่มขึ้นอย่างต่อเนื่องโดยเฉพาะการออกตราสารหนี้ non-investment grade และ unrated ซึ่งส่วนใหญ่มักออกโดยบริษัทที่มีการก่อหนี้สูงหรือขาดทุนจากการดําเนินงาน โดย ณ สิ้นเดือนกันยายน ปี 2562 ยอดตราสารหนี้ non-investment grade และ unrated ที่ออกโดยผู้ประกอบการอสังหาริมทรัพย์มียอดคงค้างอยู่ที่ 133,172 ล้านบาท มีสัดส่วนร้อยละ 56 ของยอดตราสารหนี้ non-investment grade และ unrated ทั้งหมดในตลาดตราสารหนี้ภาคเอกชน เพิ่มขึ้นจากร้อยละ 39 ณ สิ้นปี 2559

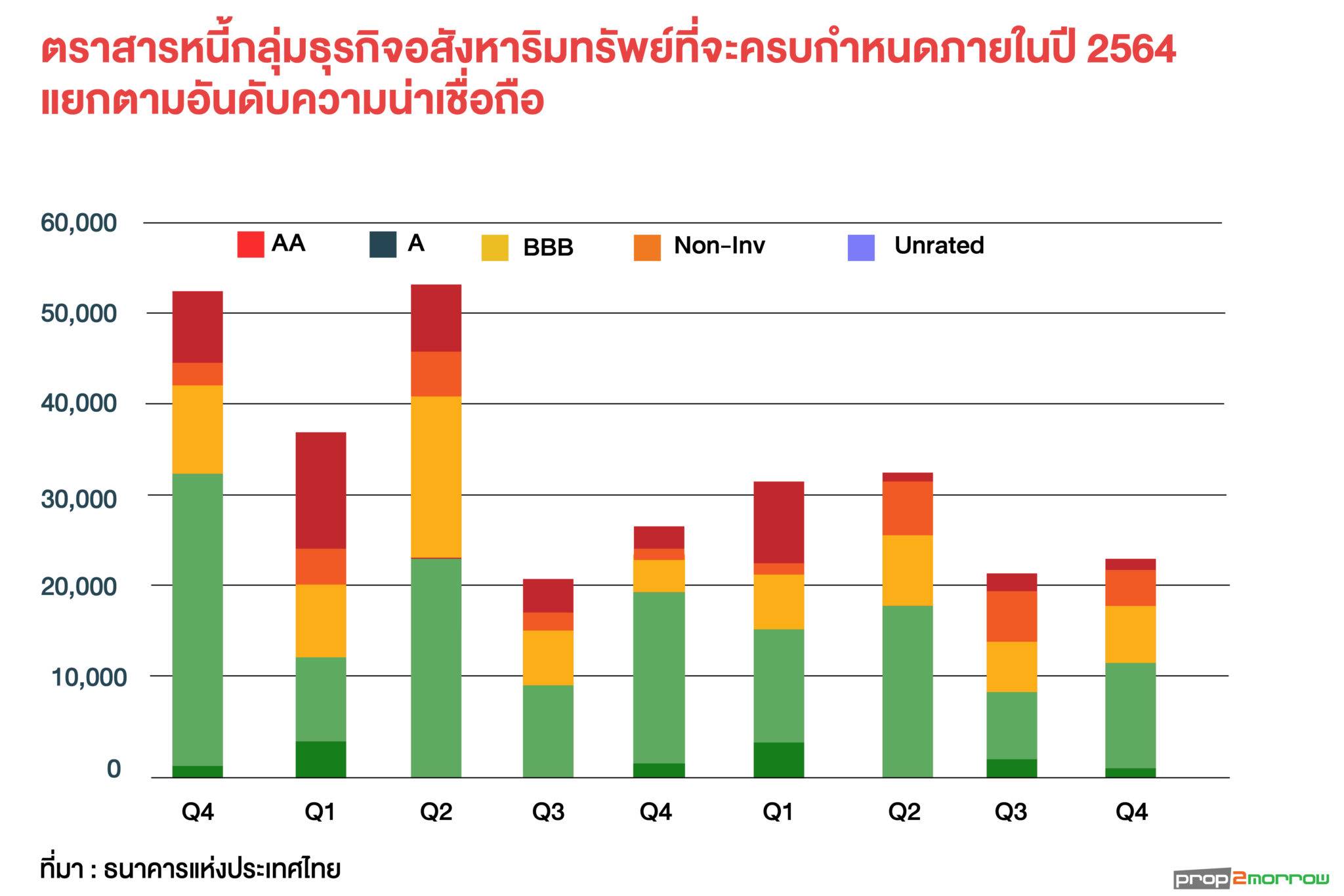

มองไปข้างหน้าแนวโน้มอุปสงค์ต่อตลาดอสังหาริมทรัพย์ไทยที่ลดลงตามเศรษฐกิจโลกและเศรษฐกิจไทยที่มีทิศทางชะลอตัวและ ภาวะอุปทานคงค้างที่ยังมีอยู่อาจส่งผลกระทบต่อฐานะและสภาพคล่องของผู้ประกอบการอสังหาริมทรัพย์บางรายได้ โดยเฉพาะกลุ่มที่มีอุปทานคงค้างอยู่ในระดับสูงอยู่เดิม กลุ่มที่เน้นพึ่งพาอุปสงค์จากต่างชาติหรืออุปสงค์เพื่อเก็งกําไรและกลุ่มที่มีฐานะทางการเงินเปราะบาง เช่น มีอัตราส่วนความสามารถในการจ่ายดอกเบี้ยต่ำ (interest coverage ratio) ทั้งนี้หากกลุ่มดังกล่าวพึ่งพาแหล่งเงินทุนจากการออกตราสารหนี้อาจนําไปสู่ความเสี่ยงที่จะไม่สามารถต่ออายุตราสารหนี้เดิมที่ครบกําหนดได้โดยตราสารหนี้ non-investment grade และ unrated ที่ออกโดยกลุ่มอสังหาริมทรัพย์และจะครบกําหนดชําระภายในปี 2564 มีมูลค่าทั้งสิ้น 73,797 ล้านบาท คิดเป็นร้อยละ 25 ของตราสารหนี้กลุ่มอสังหาริมทรัพย์ทั้งหมดที่จะครบกําหนดชําระภายในปี 2564 ซึ่งถือว่าเป็นสัดส่วนที่ค่อนข้างสูง ดังนั้น หากผู้ประกอบการอสังหาริมทรัพย์ที่ออกตราสารหนี้ non-investment grade และ unrated ไม่สามารถต่ออายุตราสารหนี้ได้เมื่อครบกําหนดอาจกระทบต่อความเชื่อมั่นของนักลงทุนที่มีต่อตราสารหนี้ที่ออกโดยผู้ประกอบการอสังหาริมทรัพย์รายอื่น ๆ ทําให้ต้นทุนในการระดมทุนของธุรกิจอสังหาริมทรัพย์ในตลาดตราสารหนี้ปรับสูงขึ้นได้

มองไปข้างหน้าแนวโน้มอุปสงค์ต่อตลาดอสังหาริมทรัพย์ไทยที่ลดลงตามเศรษฐกิจโลกและเศรษฐกิจไทยที่มีทิศทางชะลอตัวและ ภาวะอุปทานคงค้างที่ยังมีอยู่อาจส่งผลกระทบต่อฐานะและสภาพคล่องของผู้ประกอบการอสังหาริมทรัพย์บางรายได้ โดยเฉพาะกลุ่มที่มีอุปทานคงค้างอยู่ในระดับสูงอยู่เดิม กลุ่มที่เน้นพึ่งพาอุปสงค์จากต่างชาติหรืออุปสงค์เพื่อเก็งกําไรและกลุ่มที่มีฐานะทางการเงินเปราะบาง เช่น มีอัตราส่วนความสามารถในการจ่ายดอกเบี้ยต่ำ (interest coverage ratio) ทั้งนี้หากกลุ่มดังกล่าวพึ่งพาแหล่งเงินทุนจากการออกตราสารหนี้อาจนําไปสู่ความเสี่ยงที่จะไม่สามารถต่ออายุตราสารหนี้เดิมที่ครบกําหนดได้โดยตราสารหนี้ non-investment grade และ unrated ที่ออกโดยกลุ่มอสังหาริมทรัพย์และจะครบกําหนดชําระภายในปี 2564 มีมูลค่าทั้งสิ้น 73,797 ล้านบาท คิดเป็นร้อยละ 25 ของตราสารหนี้กลุ่มอสังหาริมทรัพย์ทั้งหมดที่จะครบกําหนดชําระภายในปี 2564 ซึ่งถือว่าเป็นสัดส่วนที่ค่อนข้างสูง ดังนั้น หากผู้ประกอบการอสังหาริมทรัพย์ที่ออกตราสารหนี้ non-investment grade และ unrated ไม่สามารถต่ออายุตราสารหนี้ได้เมื่อครบกําหนดอาจกระทบต่อความเชื่อมั่นของนักลงทุนที่มีต่อตราสารหนี้ที่ออกโดยผู้ประกอบการอสังหาริมทรัพย์รายอื่น ๆ ทําให้ต้นทุนในการระดมทุนของธุรกิจอสังหาริมทรัพย์ในตลาดตราสารหนี้ปรับสูงขึ้นได้

ในระยะต่อไป ธปท. และหน่วยงานที่เกี่ยวข้องจะติดตามผลกระทบของมาตรการ LTV สถานการณ์ และการปรับตัวของภาคอสังหาริมทรัพย์อย่างต่อเนื่อง ตลอดจนประเมินความเสี่ยงต่าง ๆ ที่เกี่ยวข้องกับภาคอสังหาริมทรัพย์ โดยเฉพาะภาวะอุปทาน คงค้างรวมถึงผู้ประกอบการกลุ่มที่ออกตราสารหนี้ non-investment grade และ unrated เพื่อเตรียมแนวนโยบายไว้รองรับอย่างเหมาะสมและทันการณ์ตลอดจนเอื้อให้ภาคอสังหาริมทรัพย์สามารถปรับตัวเข้าสู่จุดสมดุลที่ดีขึ้นได้อย่างราบรื่นโดยเฉพาะภายใต้ภาวะเศรษฐกิจโลกและเศรษฐกิจไทยที่มีแนวโน้มชะลอตัว

ในระยะต่อไป ธปท. และหน่วยงานที่เกี่ยวข้องจะติดตามผลกระทบของมาตรการ LTV สถานการณ์ และการปรับตัวของภาคอสังหาริมทรัพย์อย่างต่อเนื่อง ตลอดจนประเมินความเสี่ยงต่าง ๆ ที่เกี่ยวข้องกับภาคอสังหาริมทรัพย์ โดยเฉพาะภาวะอุปทาน คงค้างรวมถึงผู้ประกอบการกลุ่มที่ออกตราสารหนี้ non-investment grade และ unrated เพื่อเตรียมแนวนโยบายไว้รองรับอย่างเหมาะสมและทันการณ์ตลอดจนเอื้อให้ภาคอสังหาริมทรัพย์สามารถปรับตัวเข้าสู่จุดสมดุลที่ดีขึ้นได้อย่างราบรื่นโดยเฉพาะภายใต้ภาวะเศรษฐกิจโลกและเศรษฐกิจไทยที่มีแนวโน้มชะลอตัว

ที่มา : ธนาคารแห่งประเทศไทย

การปรับตัวของภาคอสังหาฯหลังปรับมาตรการ LTV

การปรับตัวของภาคอสังหาฯหลังปรับมาตรการ LTV