- การระบาดของ COVID-19 ซ้ำเติมให้ตลาดที่อยู่อาศัยที่อ่อนแออยู่แล้วจากการชะลอตัวของเศรษฐกิจและผลของมาตรการ LTV ที่เริ่มในปี 2019 หดตัวลงต่อเนื่องในปี 2020 โดยในช่วงครึ่งแรกของปี 2020 ยอดขายที่อยู่อาศัยหดตัว -45%YOY จากกำลังซื้อและความเชื่อมั่นของผู้บริโภคที่ลดลงมาก รวมถึงการปรับลดลงของยอดขายจากตลาดต่างชาติ ขณะที่ในด้านอุปทาน ผู้ประกอบการส่วนใหญ่ชะลอการเปิดโครงการใหม่ ๆ ออกไป โดยเฉพาะคอนโดมิเนียม และหันมาเน้นโครงการแนวราบเพื่อเจาะกลุ่ม real demand มากขึ้น

- EIC คาดการณ์ว่าจำนวนหน่วยขายได้ที่อยู่อาศัยทั้งปี 2020 จะหดตัว –29%YOY โดยในช่วงที่เหลือของปี 2020 ตลาดยังมีแนวโน้มซบเซา แม้ว่าหลังจากการคลาย lockdown ยอดขายกลับมาฟื้นตัวได้บางส่วนจากการแข่งขันออก promotion ของผู้ประกอบการ แต่ภาวะเศรษฐกิจและกำลังซื้อที่ยังฟื้นตัวช้าส่งผลให้ยอดขายโดยรวมยังฟื้นตัวได้ไม่มากนัก ขณะที่มูลค่าโอนกรรมสิทธิ์จะหดตัวที่ -7%YOY มาอยู่ที่ 7 แสนล้านบาท โดยมียอดโอนบางส่วนมาจากยอดขายที่เกิดขึ้นในช่วงปีก่อน ๆ โดยเฉพาะในส่วนของคอนโดมิเนียมที่มีหน่วยขายได้ค่อนข้างสูงในช่วงปี 2018 เริ่มทยอยสร้างเสร็จและพร้อมโอนได้ในช่วงปี 2020

- 5 ประเด็นที่ต้องจับตามองสำหรับทิศทางตลาดที่อยู่อาศัยในช่วง 1-3 ปีข้างหน้า คือ 1) ภาพการฟื้นตัวของตลาดจาก COVID-19 โดยภาวะเศรษฐกิจที่หดตัวลงอย่างมากส่งผลให้แนวโน้มการฟื้นตัวของภาคอสังหาฯ จะเป็นไปอย่างช้า ๆ กว่าที่ยอดขายจะกลับมาสู่ระดับก่อนเกิด COVID-19 ได้อย่างเร็วที่สุดในปี 2022 โดยตลาดกลุ่มระดับกลางถึงบนจะเป็นตัวนำการฟื้นตัวของตลาด 2) ภาวะอุปทานส่วนเกินและการลดลงของราคาที่อยู่อาศัย โดยเฉพาะที่อยู่อาศัยประเภทคอนโดมิเนียมที่ระดับราคาต่ำกว่า 3 ล้านที่มีหน่วยเหลือขายสะสมค่อนข้างมาก ส่งผลให้ผู้ประกอบการยังต้องเน้นการระบายสต็อกและทำให้การแข่งขันด้านราคารุนแรงมากขึ้น 3) ความสามารถในการซื้อที่อยู่อาศัยของผู้บริโภค (housing affordability) มีแนวโน้มลดลงตามภาวะเศรษฐกิจ ส่งผลให้ผู้ประกอบการต้องปรับลดราคาลงและเน้นพัฒนาที่อยู่อาศัยในราคาที่ถูกลงเพื่อให้ผู้ซื้อสามารถเข้าถึงได้มากขึ้น 4) การที่ผู้ประกอบการส่วนใหญ่หันมาเน้นเจาะตลาดแนวราบมากขึ้น ส่งผลให้ภาวะการแข่งขันในตลาดแนวราบมีแนวโน้มรุนแรงมากขึ้น โดยเฉพาะในตลาดระดับราคาปานกลาง อย่างเช่น ทาวน์เฮาส์ 5) ยอดขายใหม่มีแนวโน้มจะกระจุกตัวในโครงการของผู้ประกอบการขนาดใหญ่มากขึ้น จากการแข่งขันทำ promotion อย่างต่อเนื่องเพื่อระบายสต็อกรวมถึงการแข่งขันเปิดตัวโครงการแนวราบ ประกอบกับชื่อเสียงของแบรนด์ที่ได้รับความไว้วางใจ ตลอดจนความสามารถในการแข่งขันที่ได้เปรียบมากกว่า

- การปรับตัวของผู้ประกอบการธุรกิจอสังหาฯ ที่อยู่อาศัยสู่ new normal ควรต้องปรับกลยุทธ์เพื่อให้ตอบโจทย์พฤติกรรมผู้บริโภคและไลฟ์สไตล์ที่เปลี่ยนแปลงไป ทั้งในแง่ของ 1) ช่องทางการขาย online ที่จะมาช่วยเสริมเพื่ออำนวยความสะดวกให้กับผู้ซื้อและยังเป็นอีกหนึ่งเครื่องมือสำคัญที่ใช้ในการทำการตลาด 2) การพัฒนาโครงการใหม่จะเน้นความคุ้มค่าเพื่อให้สอดคล้องกับกำลังซื้อที่ลดลงและยังต้องแข่งขันกับตลาดมือสองที่คาดว่าจะมีทรัพย์สินที่รอการขาย (Non Performing Asset) เข้ามาในตลาดมากขึ้นจาก NPL ในตลาดที่อยู่อาศัยที่มีแนวโน้มเพิ่มขึ้น 3) ไลฟ์สไตล์ใหม่อย่างเช่นเทรนด์ของการ Work from home จะส่งผลให้ผู้บริโภคพิจารณาเลือกที่อยู่อาศัยโดยให้ความสำคัญกับทั้งปัจจัยด้านทำเลและพื้นที่ใช้สอยที่ตอบโจทย์ ส่งผลให้ที่อยู่อาศัยแนวราบที่อาจจะอยู่ห่างออกไป แต่ยังเดินทางได้สะดวกจากส่วนต่อขยายรถไฟฟ้ามีแนวโน้มได้รับความสนใจมากขึ้น 4) รูปแบบของการพัฒนาโครงการที่ต้องตอบโจทย์เทรนด์ผู้บริโภคยุคใหม่ อาทิ ด้านสุขภาพและสุขอนามัย ซึ่งมีแนวโน้มนำเอาเทคโนโลยีเข้ามาใช้มากขึ้น อย่างเช่น เทคโนโลยีด้าน Face Recognition และ Voice Command มาใช้ในพื้นที่ส่วนกลาง

COVID-19 ส่งผลให้ตลาดที่อยู่อาศัยที่อ่อนแออยู่แล้วจากผลกระทบของมาตรการ LTV ในปี 2019 หดตัวลงต่อเนื่องในปี 2020 สะท้อนได้จากผลกระทบใน 2 ช่องทางหลักคือ 1) อุปสงค์ที่ปรับตัวลดลงมากจากทั้งกำลังซื้อและความเชื่อมั่นของผู้บริโภคที่ลดลงมากส่งผลให้ยอดขายและยอดโอนปรับตัวลดลง 2) อุปทานที่ปรับตัวลดลงจากการที่ผู้ประกอบการเลื่อนการเปิดโครงการใหม่ ๆ ออกไป โดยเฉพาะโครงการคอนโดมิเนียม และหันมาพัฒนาโครงการแนวราบมากขึ้น ขณะเดียวกันยังมุ่งเน้นการระบายสต็อกเหลือขายที่ยังอยู่ในระดับสูง

การระบาดของ COVID-19 ซ้ำเติมให้ยอดขายที่อยู่อาศัยในปี 2020 หดตัวลงต่อเนื่อง ภายหลังจากที่ได้รับผลกระทบจากมาตรการ LTV ในปี 2019 หากมองภาพตลาดที่อยู่อาศัยในช่วงที่ผ่านมา จะพบว่าตลาดเข้าสู่ภาวะซบเซาลงอย่างต่อเนื่องจากภาวะเศรษฐกิจที่หดตัวและกำลังซื้อของต่างชาติที่อ่อนแอลง ผนวกกับมาตรการ LTV ที่มีผลบังคับใช้เมื่อเดือนเมษายนปี 2019 ส่งผลให้หน่วยขายได้ที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลในปี 2019 หดตัวที่ -17%YoY และต่อเนื่องมาในปี 2020 การแพร่ระบาดของ COVID-19 ซ้ำเติมให้ตลาดที่อยู่อาศัยหดตัวลงมากขึ้น สะท้อนได้จากข้อมูลของ AREA ที่จำนวนหน่วยขายได้ในครึ่งแรกของปี 2020 ที่หดตัวถึง -45%YOY (รูปที่ 1) จากกำลังซื้อที่ปรับลดลงและผลกระทบจากมาตรการ lockdown ที่ส่งผลให้ผู้บริโภคชะลอการออกไปทำกิจกรรมต่าง ๆ นอกบ้าน ขณะที่ยอดขายจากต่างชาติต้องหยุดชะงักลงจากการจำกัดการเดินทางระหว่างประเทศและภาวะเศรษฐกิจโลกที่ชะลอตัวลง

ยอดขายที่ปรับลดลงมากยังเป็นผลจากการชะลอการเปิดโครงการใหม่ ๆ ออกไป ทั้งนี้จะพบว่าอัตราขายได้ในเดือนแรกของโครงการเปิดใหม่ (sale rate) ปรับลดลงอย่างต่อเนื่องต่ำกว่าค่าเฉลี่ยในช่วง 3 ปีที่ผ่านมาทั้งในส่วนของคอนโดมิเนียมและแนวราบ โดยเฉลี่ยในช่วงครึ่งแรกของปี 2020 อัตราขายได้สำหรับคอนโดมิเนียมอยู่ที่ 26% ทาวน์เฮาส์อยู่ที่ 13% บ้านเดี่ยวและบ้านแฝดอยู่ที่ 8% ของจำนวนที่อยู่อาศัยที่เปิดใหม่ทั้งหมดในแต่ละประเภท

นอกจากนี้ หากเปรียบเทียบอัตราขายได้เดือนแรกของโครงการเปิดตัวใหม่ในช่วงครึ่งแรกของปี 2020 ของกลุ่มบริษัทจดทะเบียนในตลาดหลักทรัพย์เทียบกับกลุ่มบริษัทที่ไม่ได้จดทะเบียนในตลาดหลักทรัพย์จะพบว่ายอดขายของกลุ่มบริษัทจดทะเบียนมีอัตราการขายที่สูงกว่าโดยเฉลี่ยอยู่ที่ 17% เทียบกับอัตราการขายของบริษัทที่ไม่จดทะเบียนที่อยู่ที่ 12% (รูปที่ 2) โดยเป็นผลมาจากการเพิ่มขึ้นของยอดขายจากทั้งโครงการแนวราบและคอนโดมิเนียม จากการที่บริษัทขนาดใหญ่หันมาเน้นเจาะตลาดแนวราบขณะเดียวกันเน้นระบายสต็อกคอนโดมิเนียมโดยมีการแข่งขันออก promotion ต่าง ๆ มากขึ้น โดยมีการส่งเสริมการขายหลากหลายช่องทาง อาทิ ช่องทางออนไลน์ที่เข้ามามีบทบาทมากขึ้น ประกอบกับชื่อเสียงของแบรนด์ที่มีความน่าเชื่อถือส่งผลให้ได้รับการตอบรับที่ดีขึ้น สะท้อนได้จากยอดขายของบริษัทจดทะเบียนในตลาดบางบริษัทที่ประกาศงบการเงินออกมาในไตรมาส 2 ที่ปรับตัวดีขึ้น สภาวะตลาดที่ปรับตัวลดลงอย่างต่อเนื่องส่งผลให้ผู้ประกอบการชะลอการเปิดโครงการใหม่ ๆ ออกไป โดยเฉพาะคอนโดมิเนียม ขณะเดียวกันหันมาเน้นเปิดโครงการแนวราบมากขึ้น โดยเฉพาะทาวน์เฮาส์ที่มีการเปิดตัวเพิ่มขึ้น ภาวะตลาดที่ชะลอตัวลงต่อเนื่องในปี 2019 ส่งผลให้จำนวนหน่วยเหลือขาย

สภาวะตลาดที่ปรับตัวลดลงอย่างต่อเนื่องส่งผลให้ผู้ประกอบการชะลอการเปิดโครงการใหม่ ๆ ออกไป โดยเฉพาะคอนโดมิเนียม ขณะเดียวกันหันมาเน้นเปิดโครงการแนวราบมากขึ้น โดยเฉพาะทาวน์เฮาส์ที่มีการเปิดตัวเพิ่มขึ้น ภาวะตลาดที่ชะลอตัวลงต่อเนื่องในปี 2019 ส่งผลให้จำนวนหน่วยเหลือขาย

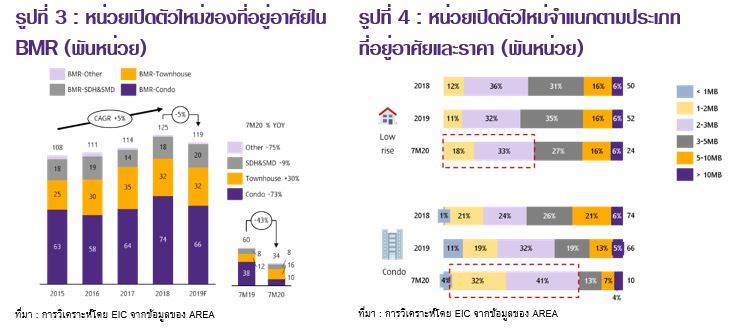

มีแนวโน้มเพิ่มขึ้นต่อเนื่อง ส่งผลให้ผู้ประกอบการต้องเพิ่มความระมัดระวังในการเปิดโครงการใหม่ ๆ มากขึ้น แต่จากการแพร่ระบาดของ COVID-19 ส่งผลให้ผู้ประกอบการเพิ่มความระมัดระวังมากขึ้นสะท้อนได้จากการเลื่อนการเปิดโครงการใหม่ออกไปโดยเฉพาะในช่วงครึ่งแรกของปีที่ได้รับผลกระทบจากมาตรการ lockdown ส่งผลให้ในช่วง 7 เดือนแรกของปี 2020 มีจำนวนที่อยู่อาศัยเปิดใหม่ปรับลดลงถึง -43%YOY มาอยู่ที่ 34,390 หน่วย (รูปที่ 3) โดยส่วนใหญ่เป็นการปรับลดลงของโครงการคอนโดมิเนียม ซึ่งยังมีหน่วยเหลือขายสะสมอยู่ในระดับสูง ขณะเดียวกันหันมาเน้นเปิดโครงการแนวราบมากขึ้นเนื่องจากส่วนใหญ่เป็นตลาดที่เน้นเจาะลูกค้ากลุ่ม real demand โดยผู้ประกอบการหันมาเปิดโครงการในระดับราคาที่ถูกลงโดยเน้นตลาด affordable (ราคาไม่แพง) มากขึ้น ทั้งนี้ถ้าดูหน่วยเปิดขายใหม่แยกตามระดับราคาและตามประเภทที่อยู่อาศัยจะเห็นได้ว่าผู้ประกอบการหันมาเปิดโครงการแนวราบโดยเฉพาะในส่วนของทาวน์เฮาส์มากขึ้นสะท้อนได้จากสัดส่วนของหน่วยเปิดใหม่ที่อยู่ในช่วงระดับราคา 2-3 ล้านที่มีสัดส่วนมากขึ้น (รูปที่ 4) นอกจากนี้ หน่วยเปิดใหม่ส่วนใหญ่ยังอยู่ในแนวรถไฟฟ้า อาทิ สายสีน้ำเงิน สีเขียว สีเหลือง และพื้นที่รอบนอกกรุงเทพฯ ภาวะอุปทานส่วนเกินยังคงเป็นประเด็นที่ต้องระมัดระวัง โดยเฉพาะที่อยู่อาศัยประเภทคอนโดมิเนียมที่ผู้ประกอบการยังต้องเน้นระบายสต็อกส่งผลให้แนวโน้มการแข่งขันด้านราคารุนแรงมากขึ้น โดยเฉพาะราคาคอนโดมิเนียมที่มีแนวโน้มปรับตัวลดลง แม้ว่าผู้ประกอบการจะมีการปรับตัวโดยชะลอการเปิดโครงการใหม่ ๆ ออกไปค่อนข้างมาก แต่หน่วยเหลือขายสะสมยังคงอยู่ในระดับค่อนข้างสูง โดยหน่วยเหลือขายที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล ณ กลางปี 2020 ยังอยู่ในระดับสูงที่ 2.21 แสนหน่วย โดยกว่า 41% เป็นประเภทคอนโดมิเนียม

ภาวะอุปทานส่วนเกินยังคงเป็นประเด็นที่ต้องระมัดระวัง โดยเฉพาะที่อยู่อาศัยประเภทคอนโดมิเนียมที่ผู้ประกอบการยังต้องเน้นระบายสต็อกส่งผลให้แนวโน้มการแข่งขันด้านราคารุนแรงมากขึ้น โดยเฉพาะราคาคอนโดมิเนียมที่มีแนวโน้มปรับตัวลดลง แม้ว่าผู้ประกอบการจะมีการปรับตัวโดยชะลอการเปิดโครงการใหม่ ๆ ออกไปค่อนข้างมาก แต่หน่วยเหลือขายสะสมยังคงอยู่ในระดับค่อนข้างสูง โดยหน่วยเหลือขายที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล ณ กลางปี 2020 ยังอยู่ในระดับสูงที่ 2.21 แสนหน่วย โดยกว่า 41% เป็นประเภทคอนโดมิเนียม

หากพิจารณาในแง่ของหน่วยเหลือขายตามระดับราคา จะพบว่าส่วนใหญ่เป็นที่อยู่อาศัยที่ราคาต่ำกว่า 3 ล้านบาท โดยหน่วยเหลือขายสะสมของคอนโดมิเนียมที่ระดับราคาต่ำกว่า 3 ล้านบาทยังอยู่ในระดับสูงที่ราว 6.3 หมื่นหน่วยหรือคิดเป็นสัดส่วนราว 70% ของหน่วยเหลือขายคอนโดมิเนียมทั้งหมด ทั้งนี้แม้ว่าในช่วงครึ่งแรกของปี 2020 ผู้ประกอบการส่วนใหญ่จะมีการเลื่อนเปิดตัวโครงการใหม่ ๆ ออกไปซึ่งส่งผลให้จำนวนหน่วยเหลือขายสะสมของที่อยู่อาศัยบางประเภท อาทิ คอนโดมิเนียมที่ราคามากกว่า 2 ล้านเริ่มปรับลดลงจากในปี 2019 แต่อัตราขายได้ต่อเดือนยังมีแนวโน้มปรับลดลงสะท้อนถึงทิศทางตลาดที่ยังมีความเสี่ยงอุปทานส่วนเกินจากการที่อัตราการขายที่ยังต่ำกว่าการลดลงของหน่วยเปิดใหม่ นอกจากนี้ การที่ผู้ประกอบการส่วนใหญ่หันมาเน้นโครงการแนวราบมากขึ้น ส่งผลให้หน่วยเหลือขายของโครงการแนวราบบางส่วนเร่งตัวขึ้นด้วย อาทิ ทาวน์เฮาส์ระดับราคา 2-3 ล้านที่มีแนวโน้มเข้ามาในตลาดมากขึ้น (รูปที่ 5 ) ดังนั้น จึงต้องจับตามองภาวะอุปทานส่วนเกิน โดยเฉพาะที่อยู่อาศัยในกลุ่มราคาระดับต่ำกว่า 3 ล้านที่คาดว่าจะได้รับผลกระทบจากการชะลอตัวทางเศรษฐกิจค่อนข้างมาก เนื่องจากเน้นกลุ่มเป้าหมายที่เป็นกลุ่มกำลังซื้อระดับปานกลางถึงต่ำที่คาดว่าจะฟื้นตัวอย่างช้า ๆ จากผลกระทบของ COVID-19

ทั้งนี้ หน่วยเหลือขายสะสมที่ยังอยู่ในระดับค่อนข้างสูง โดยเฉพาะคอนโดมิเนียมระดับราคาต่ำกว่า 3 ล้านบาทส่งผลให้ผู้ประกอบการยังต้องเน้นการเร่งระบายสต็อก และทำให้การแข่งขันด้านราคารุนแรงมากขึ้น สะท้อนได้จากแนวโน้มการปรับตัวลดลงของราคาคอนโดมิเนียมจากฐานข้อมูลการโอนกรรมสิทธิ์จากนิติบุคคลซึ่งสะท้อนถึงการโอนที่อยู่อาศัยใหม่ โดยในช่วงครึ่งแรกของปี 2020 ราคาคอนโดมิเนียมปรับลดลงถึงราว -10%YOY นอกจากนี้ EIC ยังได้วิเคราะห์ข้อมูลการเปลี่ยนแปลงราคาคอนโดมิเนียมจากฐานข้อมูลอสังหาฯ ที่ประกาศใน website Hipflat พบว่าราคาต่อตารางเมตรที่ประกาศขายมีแนวโน้มชะลอตัวลงอย่างต่อเนื่องมาตั้งแต่ปี 2018 จากค่าเฉลี่ยในช่วงปี 2011-2019 ที่เพิ่มขึ้นราว 3% ต่อปี ล่าสุดในไตรมาส 1 ปี 2020 เพิ่มขึ้นเพียง 1.7% YOY ขณะที่ราคาคอนโดมิเนียมในตลาดต่างจังหวัดเริ่มเห็นตัวเลขของราคาที่ปรับตัวลดลงที่ -1.8% (รูปที่ 6) (รายละเอียดเพิ่มเติมศึกษาได้จาก EIC Data Analytics : เศรษฐกิจทรุด ฉุดราคาคอนโดมิเนียมฯ โตไม่แรงเหมือนเคย) สะท้อนถึงภาวะอุปทานส่วนเกินที่ยังมีแนวโน้มกดดันให้ราคาที่อยู่อาศัย โดยเฉพาะคอนโดมิเนียมที่ยังมีแนวโน้มปรับตัวลดลงต่อไปอีกระยะหนึ่งจนกว่าตลาดจะเริ่มกลับมาฟื้นตัวดีขึ้นในระยะ 2 ปีข้างหน้า

รูปที่ 5 : หน่วยเหลือขายสะสมที่เร่งตัวขึ้นและอัตราการขายที่ปรับตัวลดลงสะท้อนถึงความเสี่ยงที่จะเกิดภาวะอุปทานส่วนเกินในตลาดที่อยู่อาศัยบางประเภท โดยเฉพาะตลาดคอนโดมิเนียมระดับกลางถึงล่าง

สภาวะตลาดที่มีทิศทางหดตัวลงอย่างมากจากผลกระทบของ COVID-19 ส่งผลให้ EIC คาดการณ์จำนวนหน่วยขายได้ที่อยู่อาศัยในปี 2020 จะหดตัวที่ –29% ทั้งนี้แม้ว่าสถานการณ์การแพร่ระบาดของ COVID-19 ล่าสุดในไทยจะปรับตัวดีขึ้นเป็นลำดับจนส่งผลให้ภาครัฐมีการผ่อนคลายมาตรการ lockdown ค่อนข้างมากแล้ว แต่จากผลกระทบทางเศรษฐกิจที่รุนแรงจนส่งผลให้เศรษฐกิจไทยเข้าสู่ภาวะถดถอย กำลังซื้อผู้บริโภคปรับลดลงอย่างรุนแรงส่งผลให้ EIC คาดการณ์เศรษฐกิจไทยปี 2020 จะหดตัวที่ -7.3% (ณ มิถุนายน 2020) โดยคาดว่าการฟื้นตัวของเศรษฐกิจจะเป็นไปอย่างช้า ๆ โดยเฉพาะอย่างยิ่งความต้องการในภาคอสังหาริมทรัพย์ที่ต้องอาศัยระยะเวลากว่าผู้บริโภคจะมีความเชื่อมั่นและสามารถซ่อมแซมงบดุลของตน รวมทั้งสะสมความมั่งคั่งให้กลับมาดังเดิม

สภาวะตลาดที่มีทิศทางหดตัวลงอย่างมากจากผลกระทบของ COVID-19 ส่งผลให้ EIC คาดการณ์จำนวนหน่วยขายได้ที่อยู่อาศัยในปี 2020 จะหดตัวที่ –29% ทั้งนี้แม้ว่าสถานการณ์การแพร่ระบาดของ COVID-19 ล่าสุดในไทยจะปรับตัวดีขึ้นเป็นลำดับจนส่งผลให้ภาครัฐมีการผ่อนคลายมาตรการ lockdown ค่อนข้างมากแล้ว แต่จากผลกระทบทางเศรษฐกิจที่รุนแรงจนส่งผลให้เศรษฐกิจไทยเข้าสู่ภาวะถดถอย กำลังซื้อผู้บริโภคปรับลดลงอย่างรุนแรงส่งผลให้ EIC คาดการณ์เศรษฐกิจไทยปี 2020 จะหดตัวที่ -7.3% (ณ มิถุนายน 2020) โดยคาดว่าการฟื้นตัวของเศรษฐกิจจะเป็นไปอย่างช้า ๆ โดยเฉพาะอย่างยิ่งความต้องการในภาคอสังหาริมทรัพย์ที่ต้องอาศัยระยะเวลากว่าผู้บริโภคจะมีความเชื่อมั่นและสามารถซ่อมแซมงบดุลของตน รวมทั้งสะสมความมั่งคั่งให้กลับมาดังเดิม

ทั้งนี้แม้ว่าภายหลังการผ่อนคลาย lockdown อาจจะมีกลุ่ม real demand บางส่วนที่ได้รับผลกระทบน้อยอาจกลับมาฟื้นตัวดีขึ้น สะท้อนจากยอดขายที่อยู่อาศัยแนวราบของผู้ประกอบการรายใหญ่ ๆ ที่ค่อย ๆ ปรับตัวดีขึ้น แต่โดยรวม EIC มองว่ายอดขายที่อยู่อาศัยในช่วงที่เหลือของปีนี้ ยังฟื้นตัวอย่างช้าๆ และยังอยู่ในภาวะซบเซา ส่งผลให้คาดการณ์จำนวนหน่วยขายได้ในปี 2020 คาดว่าจะหดตัวที่ -29%YOY (รูปที่ 7) จากในช่วงครึ่งแรกของปีที่หดตัว -45%YOY

EIC คาดการณ์มูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยปี 2020 หดตัวที่ –7%YOY หากดูภาพรวมการโอนที่อยู่อาศัยปรับตัวลดลงต่อเนื่องนับตั้งแต่มาตรการ LTV มีผลบังคับในเดือนเมษายนปี 2019 และต่อเนื่องมาในปี 2020 โดยหน่วยโอนและมูลค่าโอนที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลในช่วงครึ่งแรกของปีหดตัว -6.3%YOY และ -5.2%YOY ตามลำดับ ทั้งนี้ยอดโอนที่ยังไม่ติดลบมากนัก ส่วนหนึ่งเป็นผลมาจากการโอนคอนโดมิเนียมที่มาจากสัญญาซื้อขายในช่วง 1-2 ปีก่อนหน้า โดยเฉพาะในช่วงปี 2018 ที่มีหน่วยขายได้ของคอนโดมิเนียมที่สูงถึง 69,352 หน่วย โดยคอนโดมิเนียมที่สร้างในปีดังกล่าวจะเริ่มทยอยสร้างเสร็จและพร้อมโอนได้ในช่วงปี 2020 รวมถึงจากผลของมาตรการกระตุ้นตลาดอสังหาฯ ของภาครัฐเพื่อบรรเทาผลกระทบจากมาตรการ LTV อาทิ การลดค่าธรรมเนียมการโอนและจดจำนอง โครงการบ้านดีมีดาวน์ และมาตรการสินเชื่อดอกเบี้ยต่ำของสถาบันการเงินเฉพาะกิจ ซึ่งดำเนินการมาตั้งแต่ปี 2019 และหลายมาตรการยังมีผลบังคับใช้ต่อเนื่องมาจนถึงในปี 2020 ทั้งนี้ EIC มองว่าแม้สถานการณ์การแพร่ระบาดของ COVID-19 จะเริ่มคลี่คลาย แต่ภาวะเศรษฐกิจที่หดตัวลงแรงทำให้แนวโน้มการทิ้งดาวน์ (cancellation) มีโอกาสเร่งตัวสูงขึ้นจากโดยเฉลี่ยที่อยู่ที่ราว 20-25% เพิ่มขึ้นมาเป็น 30-40% ของยอด presale ทั้งหมด ประกอบกับการปล่อยสินเชื่อของสถาบันการเงินที่ยังมีความเข้มงวดสะท้อนได้จากยอดสินเชื่อที่อยู่อาศัยปล่อยใหม่ในช่วงครึ่งแรกของปี 2020 ที่หดตัวที่ -14%YOY ส่งผลให้ EIC คาดการณ์ว่ายอดโอนกรรมสิทธิ์ในช่วงที่เหลือของปี 2020 ยังมีแนวโน้มหดตัว ส่งผลให้มูลค่าโอนกรรมสิทธิ์ที่อยู่อาศัยทั้งปี 2020 คาดว่าจะหดตัวที่ –7%YOY มาอยู่ที่ 8.7 แสนล้านบาท (รูปที่ 8) COVID-19 ส่งผลให้ธุรกิจอสังหาฯ ที่อยู่อาศัยชะลอตัวลงมากและการฟื้นตัวคงต้องอาศัยระยะเวลาค่อนข้างยาวนาน โดย EIC คาดการณ์ว่ายอดขายของผู้ประกอบการจะกลับมาสู่ระดับก่อนเกิด COVID-19 ได้อย่างเร็วในปี 2022 เนื่องจาก COVID-19 ส่งผลกระทบโดยตรงต่อกำลังซื้อของผู้บริโภคเป็นวงกว้างไม่เจาะจงแต่เฉพาะกลุ่มผู้มีรายได้น้อยเท่านั้น แม้สถานการณ์การแพร่ระบาดจะทยอยปรับตัวดีขึ้น แต่กำลังซื้อและความเชื่อมั่นของผู้บริโภคยังคงต้องอาศัยระยะเวลาในการปรับตัวกว่าที่จะส่งผลบวกมายังตลาดที่อยู่อาศัย อีกทั้งผลกระทบจากมาตรการ LTV ยังส่งผลให้ผู้บริโภคยังต้องอาศัยระยะเวลาในการสะสมความมั่งคั่งและเงินดาวน์ก่อนที่จะกลับมาซื้อที่อยู่อาศัย

COVID-19 ส่งผลให้ธุรกิจอสังหาฯ ที่อยู่อาศัยชะลอตัวลงมากและการฟื้นตัวคงต้องอาศัยระยะเวลาค่อนข้างยาวนาน โดย EIC คาดการณ์ว่ายอดขายของผู้ประกอบการจะกลับมาสู่ระดับก่อนเกิด COVID-19 ได้อย่างเร็วในปี 2022 เนื่องจาก COVID-19 ส่งผลกระทบโดยตรงต่อกำลังซื้อของผู้บริโภคเป็นวงกว้างไม่เจาะจงแต่เฉพาะกลุ่มผู้มีรายได้น้อยเท่านั้น แม้สถานการณ์การแพร่ระบาดจะทยอยปรับตัวดีขึ้น แต่กำลังซื้อและความเชื่อมั่นของผู้บริโภคยังคงต้องอาศัยระยะเวลาในการปรับตัวกว่าที่จะส่งผลบวกมายังตลาดที่อยู่อาศัย อีกทั้งผลกระทบจากมาตรการ LTV ยังส่งผลให้ผู้บริโภคยังต้องอาศัยระยะเวลาในการสะสมความมั่งคั่งและเงินดาวน์ก่อนที่จะกลับมาซื้อที่อยู่อาศัย

ทั้งนี้ EIC ประเมินว่ายอดขายที่อยู่อาศัยจะกลับมาใกล้เคียงกับระดับยอดขายในปี 2019 ซึ่งเป็นช่วงก่อนเกิด COVID ได้ในช่วงครึ่งหลังของปี 2022 โดยกลุ่มกำลังซื้อระดับกลางถึงบนจะเป็นกลุ่มที่นำการฟื้นตัวของตลาด โดยโครงการแนวราบน่าจะยังเป็นตลาดที่มีสัดส่วนหลักเนื่องจากตอบโจทย์กลุ่ม real demand ที่อยู่อาศัยจริงมากที่สุด ขณะที่กลุ่มกำลังซื้อน้อยคาดว่าจะฟื้นตัวอย่างช้า ๆ เช่นเดียวกันกับยอดขายต่างชาติที่คาดว่ายังไม่กลับมาฟื้นตัวได้ในระยะเวลาอันใกล้ เนื่องจากภาวะเศรษฐกิจโลกที่ยังมีทิศทางชะลอตัวลง

นอกจากนี้ ยังคงต้องจับตามองปัจจัยอื่น ๆ ที่จะส่งผลกระทบต่อตลาด อาทิ นโยบายกระตุ้นอสังหาฯ จากภาครัฐ นโยบายสินเชื่อดอกเบี้ยต่ำจากสถาบันการเงินของรัฐ ความคืบหน้าโครงการรถไฟฟ้าเส้นทางใหม่ ๆ รวมถึงภาษีที่ดินที่แม้ว่าภาครัฐจะผ่อนปรนลดภาษีที่ดินและสิ่งปลูกสร้างลง 90% ในปี 2020 แต่คาดว่าจะส่งผลเพียงในระยะสั้น แต่ในระยะยาวภาระภาษีที่ดินยังคงเป็นอีกหนึ่งปัจจัยที่ทั้งผู้ซื้อและผู้ขายอสังหาฯ ต้องนำมาพิจารณาก่อนการตัดสินใจซื้อหรือพัฒนาโครงการในอนาคต

ผู้ประกอบการธุรกิจอสังหาฯ ที่อยู่อาศัยควรต้องปรับเปลี่ยนกลยุทธ์เพื่อให้ตอบโจทย์พฤติกรรมผู้บริโภคและไลฟ์สไตล์ที่เปลี่ยนแปลงไปทั้งในแง่ของ 1) ช่องทางการขาย online ที่จะมาช่วยเสริมเพื่ออำนวยความสะดวกให้กับผู้ซื้อและยังเป็นอีกหนึ่งเครื่องมือสำคัญที่ใช้ในการทำการตลาด 2) การพัฒนาโครงการใหม่จะเน้นความคุ้มค่าเพื่อให้สอดคล้องกับกำลังซื้อที่ลดลงและยังต้องแข่งขันกับตลาดมือสองที่คาดว่าจะมีทรัพย์สินที่รอการขาย (Non Performing Asset) เข้ามาในตลาดมากขึ้นจาก NPL ในตลาดที่อยู่อาศัยที่มีแนวโน้มเพิ่มขึ้น 3) ไลฟ์สไตล์ใหม่อย่างเช่นเทรนด์ของการ Work from home จะส่งผลให้ผู้บริโภคพิจารณาเลือกที่อยู่อาศัยโดยให้ความสำคัญกับทั้งปัจจัยด้านทำเลและพื้นที่ใช้สอยที่ตอบโจทย์ ส่งผลให้ที่อยู่อาศัยแนวราบที่อาจจะอยู่ห่างออกไป แต่ยังเดินทางได้สะดวกจากส่วนต่อขยายรถไฟฟ้ามีแนวโน้มได้รับความสนใจมากขึ้น 4) รูปแบบของการพัฒนาโครงการที่ต้องตอบโจทย์เทรนด์ผู้บริโภคยุคใหม่ อาทิ ด้านสุขภาพและสุขอนามัย

1) การแพร่ระบาดของ COVID-19 เป็นปัจจัยผลักดันให้เทคโนโลยีรวมถึงดิจิทัลแพลตฟอร์มต่าง ๆ เข้ามามีบทบาทต่อการซื้อขายที่อยู่อาศัยมากขึ้น ตั้งแต่การเลือกซื้อบ้านผ่านทางช่องทาง online ที่ได้รับการยอมรับมากขึ้น โดยจะเป็นช่องทางเสริมในการเข้าถึงผู้บริโภคเนื่องจากผู้บริโภคสามารถเปรียบเทียบโครงการต่าง ๆ ได้พร้อม ๆ กันหลายโครงการโดยไม่ต้องตระเวนไปทุกโครงการ นอกจากนี้ การนำเอาเทคโนโลยีต่าง ๆ อย่างเช่น AR VR รวมถึงการ live ยังมีส่วนช่วยกระตุ้นความสนใจของผู้บริโภคอีกด้วย

2) ในการพัฒนาโครงการใหม่ ๆ ผู้ประกอบการจะเน้นความคุ้มค่าเพื่อให้สอดคล้องกับกำลังซื้อและความสามารถในการซื้อบ้านที่ลดลง อีกทั้งยังต้องแข่งขันกับอุปทานบ้านมือสองที่คาดว่าจะมีทรัพย์สินที่รอการขาย (Non Performing Asset) เข้ามาในตลาดมากขึ้นจากผลกระทบของ COVID-19 ที่คาดว่าจะทำให้เกิดหนี้เสียในตลาดที่อยู่อาศัยเพิ่มขึ้น

3) การเลือกทำเลที่เดิมอาจเป็นปัจจัยหลักในการเลือกที่อยู่อาศัย แต่แนวโน้มผู้บริโภคอาจให้น้ำหนักความสำคัญของพื้นที่ใช้สอยในการพิจารณาเลือกที่อยู่อาศัยมากขึ้นเนื่องจากผู้บริโภคมีแนวโน้มที่จะใช้เวลาอยู่ในบ้านมากขึ้น กระแสการ Work from home ส่งผลให้ผู้บริโภคอาจต้องการบ้านที่มีพื้นที่ใช้สอยมากขึ้นภายใต้งบประมาณเดิม ส่งผลให้ที่อยู่อาศัยประเภททาวน์เฮาส์ซึ่งมีพื้นที่ใช้สอยมากกว่าคอนโดมิเนียมในเมือง แต่อาจอยู่ทำเลห่างออกไปเล็กน้อยแต่ยังอยู่ในทำเลใกล้กับโครงข่ายรถไฟฟ้าเส้นต่าง ๆ อาจได้รับความสนใจมากขึ้นเนื่องจากการขยายโครงข่ายส่วนต่อขยายรถไฟฟ้าเส้นทางใหม่ ๆ ที่มีความครอบคลุมและครบวงจรจะส่งผลให้การเดินทางมีความสะดวกรวดเร็วมากขึ้น

4) การออกแบบโครงการในอนาคตต้องตอบโจทย์วิถีชีวิตในรูปแบบใหม่ ส่งผลให้รูปแบบโครงการที่จะตอบโจทย์ความต้องการในอนาคตต้องปรับเปลี่ยนไป อาทิ การออกแบบที่ตอบโจทย์ Work from home เช่นการออกแบบให้มีพื้นที่โล่งที่ผู้ซื้อสามารถปรับแต่งตามไลฟ์สไตล์และรูปแบบที่ต้องการใช้งานได้มากขึ้น หรือแม้แต่การออกแบบที่เน้นการประหยัดพลังงานเนื่องจากผู้อยู่อาศัยต้องใช้ชีวิตในบ้านมากขึ้น และการพัฒนาโครงการจะต้องคำนึงถึงความปลอดภัยและสุขลักษณะที่ดีในการอยู่อาศัยมากขึ้น อย่างเช่น การนำเอาเทคโนโลยีที่ไร้การสัมผัส (untouch) มาประยุกต์ใช้ในพื้นที่ส่วนกลางต่าง ๆ ให้มากที่สุด อาทิ การเปิดปิดประตูและลิฟท์ที่ใช้ระบบการสแกน key card ต่าง ๆ

ผู้เขียนบทวิเคราะห์ : ปราณิดา ศยามานนท์ (pranida.syamananda@scb.co.th) ผู้จัดการคลัสเตอร์บริการ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)