ศุภาลัยฯเผยตลาดที่อยู่อาศัยในเมลเบิร์น ประเทศออสเตรเลีย ไตรมาสแรกปี64 กลับมาขยายตัวอีกครั้งเป็นประวัติการณ์ จากนโยบายสนับสนุนของรัฐบาลกลางกระตุ้นแรงจูงใจสำหรับผู้ซื้อที่อยู่อาศัย ทั้งธนาคารกลางประกาศลดอัตรานโยบายจาก 1.5% เหลือเพียง 0.10% ส่งผลให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลงเหลือ 2% จับตาอัตราดอกเบี้ย–อัตราการขยายตัวทางเศรษฐกิจจะเป็นตัวแปรส่งผลกระทบต่ออุปสงค์ที่อยู่อาศัยอย่างรุนแรง ด้านอุปทานที่ดินดิบมีราคาสูงขึ้นมาก ส่งผลผู้ประกอบการลดขนาดแปลงที่ดิน เพื่อให้ผู้ซื้อเอื้อมถึง ส่วนตลาดอพาร์ตเมนต์ ความยืดหยุ่นในการปรับลดราคาขายให้สอดรับกำลังซื้อยังมีจำกัด และขายได้เฉพาะในตัวเมืองเมลเบิร์น ราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้วถือว่าตลาดอิ่มตัว

ศุภาลัยฯเผยตลาดที่อยู่อาศัยในเมลเบิร์น ประเทศออสเตรเลีย ไตรมาสแรกปี64 กลับมาขยายตัวอีกครั้งเป็นประวัติการณ์ จากนโยบายสนับสนุนของรัฐบาลกลางกระตุ้นแรงจูงใจสำหรับผู้ซื้อที่อยู่อาศัย ทั้งธนาคารกลางประกาศลดอัตรานโยบายจาก 1.5% เหลือเพียง 0.10% ส่งผลให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลงเหลือ 2% จับตาอัตราดอกเบี้ย–อัตราการขยายตัวทางเศรษฐกิจจะเป็นตัวแปรส่งผลกระทบต่ออุปสงค์ที่อยู่อาศัยอย่างรุนแรง ด้านอุปทานที่ดินดิบมีราคาสูงขึ้นมาก ส่งผลผู้ประกอบการลดขนาดแปลงที่ดิน เพื่อให้ผู้ซื้อเอื้อมถึง ส่วนตลาดอพาร์ตเมนต์ ความยืดหยุ่นในการปรับลดราคาขายให้สอดรับกำลังซื้อยังมีจำกัด และขายได้เฉพาะในตัวเมืองเมลเบิร์น ราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้วถือว่าตลาดอิ่มตัว

ดร.ประศาสน์ ตั้งมติธรรม กรรมการ บริษัท ศุภาลัย จำกัด(มหาชน)หรือ SPALI และผู้ดูแลโครงการในประเทศออสเตรเลีย เปิดเผยว่า ตลาดที่อยู่อาศัยในเมลเบิร์นถือว่าเริ่มฟื้นตัวจากวิกฤติการเงินสหรัฐอเมริกามาตั้งแต่ปี 2556

รูปที่ 1 แสดง State Final Demand ของรัฐสำคัญ ๆ ในออสเตรเลีย

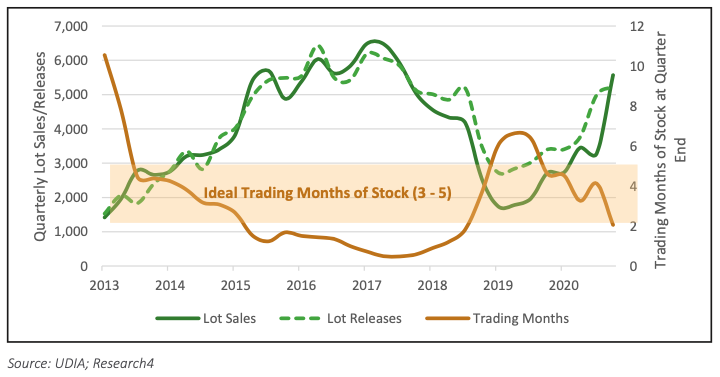

รูปที่ 2 แสดงแนวโน้มของจำนวนแปลงที่ดินที่ขายได้ในแต่ละปี

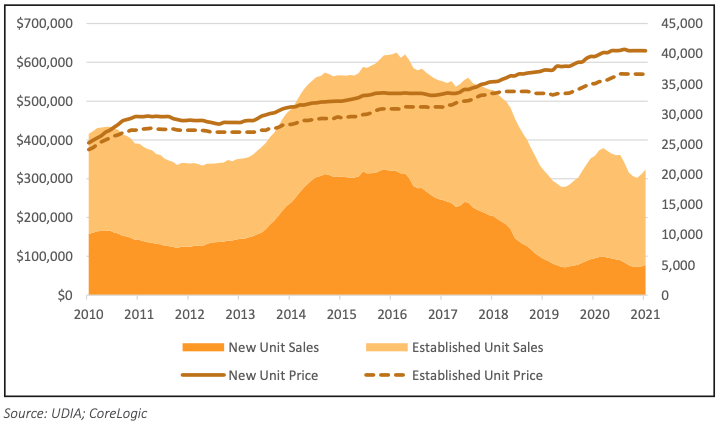

รูปที่ 3 แสดงจำนวนหน่วยอพาร์ตเมนต์ (คอนโดมิเนียม) ใหม่และเก่าที่ขายได้ในแต่ละปี โดยรูปที่ 2 และ 3 แสดงเฉพาะตลาดที่อยู่อาศัยในเมลเบิร์นและปริมณฑล

เมื่อพิจารณากราฟแสดงอัตราการขยายตัวของ State Final Demand (อัตราการขยายตัวทางเศรษฐกิจ) สำหรับ New South Wales และ Victoria แล้ว จะพบว่าอัตราการขยายตัวเริ่มตกตั้งแต่ปี 2559 และตกชัดในปี 2560 แต่การตกยังไม่ถึงขั้นรุนแรง เมื่อพิจารณาจำนวนแปลงที่ดินที่ขายได้ในรูปที่ 2 และ จำนวนหน่วยที่อพาร์ตเมนต์ที่ขายได้ในรูปที่ 3 แล้ว จะพบว่าลดลงเล็กน้อยตั้งแต่ 2559 ไปถึง 2560 ตามอัตราการขยายตัวทางเศรษฐกิจที่ลดลงเล็กน้อย อัตราการขยายตัวทางเศรษฐกิจลดลงรุนแรงตั้งแต่ปี 2561 ถึง 2562 ซึ่งก็สะท้อนเป็นจำนวนแปลงที่ดินและจำนวนหน่วยอพาร์ตเมนต์ที่ขายได้ที่ลดลงอย่างรวดเร็วเช่นเดียวกัน ดังนั้นอาจกล่าวได้ว่าอัตราการขยายตัวทางเศรษฐกิจมีส่วนสัมพันธ์กับจำนวนที่อยู่อาศัยที่ขายได้

เมื่อพิจารณากราฟแสดงอัตราการขยายตัวของ State Final Demand (อัตราการขยายตัวทางเศรษฐกิจ) สำหรับ New South Wales และ Victoria แล้ว จะพบว่าอัตราการขยายตัวเริ่มตกตั้งแต่ปี 2559 และตกชัดในปี 2560 แต่การตกยังไม่ถึงขั้นรุนแรง เมื่อพิจารณาจำนวนแปลงที่ดินที่ขายได้ในรูปที่ 2 และ จำนวนหน่วยที่อพาร์ตเมนต์ที่ขายได้ในรูปที่ 3 แล้ว จะพบว่าลดลงเล็กน้อยตั้งแต่ 2559 ไปถึง 2560 ตามอัตราการขยายตัวทางเศรษฐกิจที่ลดลงเล็กน้อย อัตราการขยายตัวทางเศรษฐกิจลดลงรุนแรงตั้งแต่ปี 2561 ถึง 2562 ซึ่งก็สะท้อนเป็นจำนวนแปลงที่ดินและจำนวนหน่วยอพาร์ตเมนต์ที่ขายได้ที่ลดลงอย่างรวดเร็วเช่นเดียวกัน ดังนั้นอาจกล่าวได้ว่าอัตราการขยายตัวทางเศรษฐกิจมีส่วนสัมพันธ์กับจำนวนที่อยู่อาศัยที่ขายได้

ทั้งนี้ในช่วงที่ตลาดที่อยู่อาศัยออสเตรเลียตกต่ำลงอย่างรุนแรง กล่าวกันว่าเป็นผลสืบเนื่องจากการที่ Australian Prudential Regulation Authority (APRA) ได้ดำเนินมาตรการเข้มงวดต่อการให้สินเชื่อจำนองแก่ผู้ซื้อที่อยู่อาศัย ที่จริงแล้ว Santhebennur (2564) ได้สรุปมาตรการของ APRA ไว้ชัดเจนมากว่าจำกัดเฉพาะช่วงปี 2557-2561 ได้แก่ 2557 จำกัดสัดส่วนเงินให้กู้ยืมแก่นักลงทุนที่ซื้อที่อยู่อาศัยไม่เกิน 10% ของสินเชื่อที่อยู่อาศัยใหม่โดยรวมในแต่ละปีและปี 2560 จำกัดสัดส่วนสินเชื่อที่อยู่อาศัยที่ชำระดอกเบี้ยอย่างเดียวไม่เกิน 30% ของสินเชื่อที่อยู่อาศัยใหม่โดยรวม ข้อจำกัดหลังนี้ได้ยกเลิกไปในปี 2561 ทั้งนี้เนื่องจากธนาคารต่าง ๆ ได้ลดอัตราการเพิ่มของสินเชื่อประเภทดังกล่าวได้ 20-40 หน่วยเปอร์เซ็นต์และเพิ่มอัตราดอกเบี้ยสำหรับสินเชื่อประเภทดังกล่าว 0.1-0.3 หน่วยเปอร์เซ็นต์ภายในหนึ่งปี

อย่างไรก็ตามเป็นที่น่าสังเกตว่าจำนวนแปลงที่ดินที่อยู่อาศัยที่ขายได้ลดลงจากจุดสูงสุดในปี 2560 ที่ปีละ 26,000 แปลงเหลือเพียงประมาณ 7,000 แปลงต่อปี ในปี 2562 และจำนวนอพาร์ตเมนต์ที่ขายได้ทั้งใหม่และเก่าลดลงจากปีละประมาณ 40,000 หน่วย ในปี 2559 เป็นประมาณ 20,000 หน่วยในปี 2562 ตลาดที่อยู่อาศัยในเมลเบิร์นอาจจะตกลงบ้างในช่วงหลังจาก APRA ได้ประกาศข้อจำกัดเล็กน้อยในปี 2557 ซึ่งอาจกล่าวได้ว่าสอดคล้องกัน แต่ผลกระทบที่เกิดขึ้นอย่างรุนแรงมาจากตลาดที่อยู่อาศัยที่ร้อนแรงเกินไปเป็นประวัติการณ์ของออสเตรเลียที่ประจวบกับช่วงเวลาที่ APRA ได้ขอให้สถาบันการเงินเข้มงวดมาตรฐานอื่น ๆ ของการให้กู้ยืมอื่นในช่วงปี 2558-2559 มากกว่า (APRA 2562) เช่น การทดสอบความสามารถในการชำระหนี้ของผู้กู้ภายใต้อัตราดอกเบี้ยที่สถาบันการเงินคิดกับลูกค้าบวกด้วย 2 หน่วยเปอร์เซ็นต์ แต่ไม่น้อยกว่า 7% ทั้ง ๆ ที่อัตราดอกเบี้ยสำหรับสินเชื่อใหม่ในขณะนั้นอยู่ที่ประมาณ 4.5% ในช่วงปี 2559-2562 อีกทั้ง APRA ยังมีการติดตามตัวเลขความสามารถชำระหนี้ที่สถาบันการเงินดำเนินการอยู่อย่างใกล้ชิด มาตรการนี้นำมาซึ่งการปรับลด Loan-to-Value Ratio (LVR) และ/หรือ การปรับขึ้นอัตราดอกเบี้ยที่คิดกับลูกค้าของสถาบันการเงินในทางปฏิบัติ โดยเฉพาะกับลูกค้าที่ซื้อเพื่อลงทุน

อย่างไรก็ตามเป็นที่น่าสังเกตว่าจำนวนแปลงที่ดินที่อยู่อาศัยที่ขายได้ลดลงจากจุดสูงสุดในปี 2560 ที่ปีละ 26,000 แปลงเหลือเพียงประมาณ 7,000 แปลงต่อปี ในปี 2562 และจำนวนอพาร์ตเมนต์ที่ขายได้ทั้งใหม่และเก่าลดลงจากปีละประมาณ 40,000 หน่วย ในปี 2559 เป็นประมาณ 20,000 หน่วยในปี 2562 ตลาดที่อยู่อาศัยในเมลเบิร์นอาจจะตกลงบ้างในช่วงหลังจาก APRA ได้ประกาศข้อจำกัดเล็กน้อยในปี 2557 ซึ่งอาจกล่าวได้ว่าสอดคล้องกัน แต่ผลกระทบที่เกิดขึ้นอย่างรุนแรงมาจากตลาดที่อยู่อาศัยที่ร้อนแรงเกินไปเป็นประวัติการณ์ของออสเตรเลียที่ประจวบกับช่วงเวลาที่ APRA ได้ขอให้สถาบันการเงินเข้มงวดมาตรฐานอื่น ๆ ของการให้กู้ยืมอื่นในช่วงปี 2558-2559 มากกว่า (APRA 2562) เช่น การทดสอบความสามารถในการชำระหนี้ของผู้กู้ภายใต้อัตราดอกเบี้ยที่สถาบันการเงินคิดกับลูกค้าบวกด้วย 2 หน่วยเปอร์เซ็นต์ แต่ไม่น้อยกว่า 7% ทั้ง ๆ ที่อัตราดอกเบี้ยสำหรับสินเชื่อใหม่ในขณะนั้นอยู่ที่ประมาณ 4.5% ในช่วงปี 2559-2562 อีกทั้ง APRA ยังมีการติดตามตัวเลขความสามารถชำระหนี้ที่สถาบันการเงินดำเนินการอยู่อย่างใกล้ชิด มาตรการนี้นำมาซึ่งการปรับลด Loan-to-Value Ratio (LVR) และ/หรือ การปรับขึ้นอัตราดอกเบี้ยที่คิดกับลูกค้าของสถาบันการเงินในทางปฏิบัติ โดยเฉพาะกับลูกค้าที่ซื้อเพื่อลงทุน

ในปี 2562 ทั้งปีเป็นช่วงที่ตลาดหดตัวและผู้ประกอบการต่างลดราคาขายลงเพื่อรักษายอดขาย ซึ่งทำให้ผู้ซื้อที่อยู่อาศัยก่อนหน้านั้นต่างกู้เงินสถาบันการเงินไม่ผ่าน เนื่องจากราคาประเมินของที่อยู่อาศัยที่ซื้อและเป็นหลักทรัพย์มีราคาสูงกว่าราคาตลาด ทำให้รายได้ในขณะที่ลงนามสัญญาไม่เพียงพอที่จะชำระหนี้ได้ สภาพตลาดปี 2563 ดีขึ้นและประจวบกับรัฐบาลกลางและรัฐบาลแต่ละรัฐต่างให้แรงจูงใจสำหรับผู้ซื้อที่อยู่อาศัยในช่วงครึ่งปีหลังของ 2563 รวมกันหลังละ 50,000 เหรียญ และ ในช่วงไตรมาสแรกของปี 2564 หลังละ 30,000 เหรียญ ตลาดที่อยู่อาศัยในเมลเบิร์นจึงกลับมาขยายตัวเป็นประวัติการณ์อีกครั้งและยังคงดำเนินต่อไป แม้ว่าจะพ้นช่วงที่ให้เงินอุดหนุนไปแล้ว ขนาดของเงินอุดหนุนที่ให้นี้มีมูลค่าในราว 6.7-10% ของมูลค่าที่อยู่อาศัย

หลังจากตลาดที่อยู่อาศัยตกลงอย่างรุนแรง ธนาคารกลางออสเตรเลียได้ประกาศลดอัตรานโยบายจาก 1.5% ลงมาในเดือนมิถุนายน 2562 และลดลงมาเรื่อย ๆ จนถึงปัจจุบันเหลือเพียง 0.10% ซึ่งทำให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลงมาจากประมาณ 5% เมื่อต้นปี 2562 เหลือ 2% เล็กน้อยในปัจจุบันนี้ ดังรูปที่ 4 ทำไมตลาดจะไม่ขยายตัวอย่างเป็นประวัติการณ์ เพียงอัตราดอกเบี้ยที่ลดลงเพียงอย่างเดียวก็เพิ่มกำลังซื้อให้ผู้ผ่อนชำระถึง 36%! ปริมาณการขายของตลาดที่กระเตื้องขึ้นตั้งแต่ครึ่งหลังของปี 2562 ก็เป็นผลสืบเนื่องจากการลดอัตราดอกเบี้ยของธนาคารกลางและการยกเลิกมาตรการทดสอบความสามารถชำระหนี้ของ APRA ด้วย

สิ่งที่น่าสังเกต ก็คือราคาของอพาร์ตเมนต์ได้สูงขึ้นอย่างต่อเนื่อง ในระหว่างปี 2556-2562 ถึงประมาณ 40% หรือคิดเป็นประมาณกว่า 4% ต่อปี ติดต่อกัน 6 ปีนั้น เป็นสิ่งที่เปราะบางที่อาจได้รับผลกระทบอย่างรุนแรงจากนโยบายรัฐบาลได้ทุกเมื่อโดยเฉพาะการทดสอบความสามารถการชำระหนี้ ณ อัตราดอกเบี้ยที่สูงถึง 7% อีกด้านหนึ่ง การให้ลูกจ้างออกในออสเตรเลียต้องจ่ายชดเชยในจำนวนสูงมาก แม้แต่ในช่วงโควิด-19 ระบาด การให้ลูกจ้างออกจึงมีน้อย กำลังซื้อโดยรวมจึงได้รับผลกระทบน้อย

สิ่งที่น่าสังเกต ก็คือราคาของอพาร์ตเมนต์ได้สูงขึ้นอย่างต่อเนื่อง ในระหว่างปี 2556-2562 ถึงประมาณ 40% หรือคิดเป็นประมาณกว่า 4% ต่อปี ติดต่อกัน 6 ปีนั้น เป็นสิ่งที่เปราะบางที่อาจได้รับผลกระทบอย่างรุนแรงจากนโยบายรัฐบาลได้ทุกเมื่อโดยเฉพาะการทดสอบความสามารถการชำระหนี้ ณ อัตราดอกเบี้ยที่สูงถึง 7% อีกด้านหนึ่ง การให้ลูกจ้างออกในออสเตรเลียต้องจ่ายชดเชยในจำนวนสูงมาก แม้แต่ในช่วงโควิด-19 ระบาด การให้ลูกจ้างออกจึงมีน้อย กำลังซื้อโดยรวมจึงได้รับผลกระทบน้อย

รายงานของรัฐสภาออสเตรเลีย (ไม่ระบุปี แต่ประมาณปี 2552) เกี่ยวกับปัจจัยที่ส่งผลกระทบต่ออุปสงค์ที่อยู่อาศัย ได้ระบุถึงรายได้ประชากร อัตราดอกเบี้ย LVR และ นโยบายเชิงภาษีทั้งเก็บโดยตรงและนำไปสู่การหักลดหย่อนภาษีประเภทต่าง ๆ เช่น ค่าดอกเบี้ยจ่าย ภาษีกำไร ภาษีที่ดิน การหักค่าเสื่อมราคา การหักส่วนขาดทุนของมูลค่า การเสียภาษีค่าเช่าแฝงของผู้อยู่อาศัยที่เป็นเจ้าของ ในบรรดานโยบายเชิงภาษีต่าง ๆ ข้างต้นนี้ ผู้อยู่อาศัยที่เป็นเจ้าของเองมักจะไม่ต้องเสียภาษีประเภทต่าง ๆ (ยกเว้นภาษีที่ดิน) แต่ก็ไม่มีสิทธิ์ที่จะหักลดหย่อนภาษีใด ๆ จากค่าเสื่อมหรือการขาดทุนใด ๆ การหักลดหย่อนต่าง ๆ จะเป็นแรงจูงใจให้มีผู้ลงทุนซื้อที่อยู่อาศัยเพิ่มเติมไปจากอุปสงค์ของผู้ซื้อเพื่ออยู่อาศัยตามปกติที่จะขยายตัวไปตามแนวโน้มของรายได้และจำนวนประชากรที่มากขึ้น แนวโน้มของอุปสงค์ที่อยู่อาศัยระยะยาวนี้จะมีการเปลี่ยนแปลงก็ต่อเมื่อมีการเปลี่ยนแปลงอัตราภาษีหรือการหักลดหย่อนเท่านั้น เช่น การจำกัดสัดส่วนของผู้ซื้อที่อยู่อาศัยเพื่อการลงทุนต่อสินเชื่อที่อยู่อาศัยใหม่โดยรวมทำให้จำนวนที่อยู่อาศัยที่ขายได้ทั้งตลาดลดลงประมาณ 6,000-7,000 หน่วย เป็นต้น ตัวแปรที่จะเปลี่ยนแปลงอุปสงค์ที่อยู่อาศัยได้ในขนาดที่มากได้แก่อัตราดอกเบี้ยดังที่ได้กล่าวได้ข้างต้นว่า อัตราดอกเบี้ยที่ลดลงตั้งแต่ปี 2562 เพิ่มกำลังซื้อถึง 36% ในขณะเดียวกันก็ต้องย้ำว่าการทดสอบความสามารถในการชำระหนี้ของผู้บริโภค ณ อัตราดอกเบี้ยที่สูงถึง 7% ทำให้กำลังซื้อลดลงไปถึง 24%

ดังนั้น อัตราดอกเบี้ยและอัตราการขยายตัวทางเศรษฐกิจจึงเป็นตัวแปรสองตัวที่ส่งผลกระทบต่ออุปสงค์ของที่อยู่อาศัยอย่างรุนแรง การดำเนินนโยบายของภาครัฐจึงต้องระมัดระวังตัวแปรทั้งสองนี้เป็นพิเศษ การป้องกันตลาดที่อยู่อาศัยไม่ให้ร้อนแรงเกินสมควรเป็นสิ่งที่ถูกต้องเพื่อไม่ให้มีการเก็งกำไรจนตลาดร้อนแรงเกินสมควร แต่ควรจะต้องใช้ตัวแปรที่เฉพาะเจาะจงที่จำกัดเฉพาะเจาะจงนักลงทุนโดยไม่ให้กระทบต่อผู้ซื้อที่อยู่อาศัยที่เป็นเจ้าของเอง

ดังนั้น อัตราดอกเบี้ยและอัตราการขยายตัวทางเศรษฐกิจจึงเป็นตัวแปรสองตัวที่ส่งผลกระทบต่ออุปสงค์ของที่อยู่อาศัยอย่างรุนแรง การดำเนินนโยบายของภาครัฐจึงต้องระมัดระวังตัวแปรทั้งสองนี้เป็นพิเศษ การป้องกันตลาดที่อยู่อาศัยไม่ให้ร้อนแรงเกินสมควรเป็นสิ่งที่ถูกต้องเพื่อไม่ให้มีการเก็งกำไรจนตลาดร้อนแรงเกินสมควร แต่ควรจะต้องใช้ตัวแปรที่เฉพาะเจาะจงที่จำกัดเฉพาะเจาะจงนักลงทุนโดยไม่ให้กระทบต่อผู้ซื้อที่อยู่อาศัยที่เป็นเจ้าของเอง

เมื่อพิจารณาสถานการณ์เศรษฐกิจแวดล้อมที่บรรยายข้างต้นแล้ว อัตราดอกเบี้ยของสินเชื่อที่อยู่อาศัยในออสเตรเลียได้ลดลงมากจากการปรับลดอัตราดอกเบี้ยนโยบาย จากประมาณ 5% เหลือ 2% APRA เองก็ได้ประกาศเมื่อวันที่ 5 กรกฎาคม 2562 ว่า ไม่คาดหมายให้สถาบันการเงินทดสอบความสามารถการชำระหนี้ของลูกค้า ณ อัตราดอกเบี้ยขั้นต่ำ 7% อีกต่อไป สภาพแวดล้อมนี้ถือว่าอำนวยต่อการขยายตัวของตลาดที่อยู่อาศัยเป็นอย่างมากดังที่ได้ปรากฏแล้วภายหลังจากที่นโยบายอุดหนุนผู้ซื้อที่อยู่อาศัยได้สิ้นสุดลง ความเสี่ยงที่ยังคงมีอยู่คือ หากธนาคารกลางออสเตรเลียและ APRA จะเปลี่ยนใจและทำการปรับอัตราดอกเบี้ยและการทดสอบความสามารถชำระหนี้ตามลำดับ ส่วนภาวะเศรษฐกิจโดยทั่วไปแม้จะไม่ถึงกับดี แต่ก็สนับสนุนตลาดที่อยู่อาศัยได้ระดับหนึ่ง

ในตลาดที่ดินสำหรับอยู่อาศัยนั้น อุปทานที่ดินดิบมีราคาสูงขึ้นมากเนื่องจากที่ดินดิบที่ออกสู่ตลาดมีจำกัด ทำให้เป็นข้อจำกัดต่อผู้ซื้อที่อยู่อาศัยไม่น้อย แต่ว่าทั้งผู้ซื้อและผู้ขายเองได้ปรับตัวต่อราคาที่ดินโดยการลดขนาดแปลงที่ดินลงและทำให้ผู้ซื้อยังคงมีกำลังซื้อแปลงที่ดินสำหรับอยู่อาศัยได้เรื่อย ๆ โดยที่ไม่ติดขัด ซึ่งก็เป็นสิ่งที่เกิดขึ้นตลอดเวลาในรอบสิบปีที่ผ่านมา ส่วนทางด้านที่อยู่อาศัยแบบอพาร์ตเมนต์นั้น ความหยืดหยุ่นในการปรับลดราคาขายให้สอดรับกับกำลังซื้อมีค่อนข้างจำกัด เนื่องจากอาคารที่ขออนุญาตและเริ่มก่อสร้างแล้วปรับเปลี่ยนได้ยาก ตั้งแต่ปี 2555-2564 ราคา me-dian ของอพาร์ตเมนต์เพิ่มขึ้นประมาณ 40% หรือ กว่า 4% ต่อปี แต่ว่า GSP ของรัฐ Victoria เพิ่มขึ้นเพียงประมาณ 20% หรือ 2.5% ต่อปีเท่านั้น ทำให้ความสามารถในการดูดซับอุปทานลดลงจากปีละประมาณ 40,000 หน่วยเหลือเพียงประมาณ 20,000 หน่วยเท่านั้น เมื่อพิจารณาอุปทานที่จะก่อสร้างเสร็จสิ้นออกสู่ตลาดแล้วตั้งแต่ปี 2564 ที่มีจำนวนถึงประมาณ 200,000 หน่วยแล้ว จะเห็นว่าอุปทานล้นอุปสงค์อย่างชัดเจน จำนวนอพาร์ตเมนต์ใหม่ที่ขายได้เพิ่มขึ้นในปี 2563 หลังจากการยกเลิกมาตรการของ APRA และ อัตราดอกเบี้ยที่ลดลงมีเพียงประมาณ 4,000 หน่วยต่อปีเท่านั้น ในขณะที่แปลงที่ดินสำหรับอยู่อาศัยขายได้เพิ่มขึ้นถึง 7,000 หน่วย นี่เป็นเหตุผลประการหนึ่งที่ราคาอพาร์ตเมนต์ไม่อาจสูงขึ้นได้อีก ซึ่งตรงกันข้ามกับราคาต่อตารางเมตรของที่ดินที่ยังคงเพิ่มขึ้นอย่างต่อเนื่อง

การพิจารณาตลาดที่อยู่อาศัยในเมลเบิร์นยังมีข้อควรสังเกตอีกประการหนึ่งคือ อพาร์ตเมนต์ทั่ว ๆ ไปในเมลเบิร์นเป็นแบบ 1-2 ห้องนอน ราคาอพาร์ตเมนต์ 3 ห้องนอน 2 ห้องน้ำ 2 จอดรถ มีราคาประมาณ $1,400,000 ในขณะที่บ้านมาตรฐาน 30 กิโลเมตร(กม.) จากตัวเมือง ที่ดิน 400 ตารางเมตร(ตร.ม.) 4 ห้องนอน 3 ห้องน้ำ 2 จอดรถ ราคาประมาณ $550,000 เท่านั้น สินค้าทั้งสองตัวนี้จึงเทียบและทดแทนกันไม่ได้ แต่เป็นสินค้าสำหรับโครงสร้างครอบครัวที่แตกต่างกันโดยสิ้นเชิง ดังนั้นอพาร์ตเมนต์ที่ยังคงขายได้ในตัวเมืองเมลเบิร์นคือราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้ว ถือว่าตลาดอิ่มตัว ในขณะที่ที่ดินสำหรับอยู่อาศัยยังคงขายได้อย่างต่อเนื่อง ด้วยการปรับขนาดที่ดินให้เล็กลง ถ้าหากไม่มีเจ้าหน้าที่ของรัฐบาลออกนโยบายที่เป็นโทษต่อตลาดเสียก่อนเหมือนอย่างที่ผ่านๆ มา

การพิจารณาตลาดที่อยู่อาศัยในเมลเบิร์นยังมีข้อควรสังเกตอีกประการหนึ่งคือ อพาร์ตเมนต์ทั่ว ๆ ไปในเมลเบิร์นเป็นแบบ 1-2 ห้องนอน ราคาอพาร์ตเมนต์ 3 ห้องนอน 2 ห้องน้ำ 2 จอดรถ มีราคาประมาณ $1,400,000 ในขณะที่บ้านมาตรฐาน 30 กิโลเมตร(กม.) จากตัวเมือง ที่ดิน 400 ตารางเมตร(ตร.ม.) 4 ห้องนอน 3 ห้องน้ำ 2 จอดรถ ราคาประมาณ $550,000 เท่านั้น สินค้าทั้งสองตัวนี้จึงเทียบและทดแทนกันไม่ได้ แต่เป็นสินค้าสำหรับโครงสร้างครอบครัวที่แตกต่างกันโดยสิ้นเชิง ดังนั้นอพาร์ตเมนต์ที่ยังคงขายได้ในตัวเมืองเมลเบิร์นคือราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้ว ถือว่าตลาดอิ่มตัว ในขณะที่ที่ดินสำหรับอยู่อาศัยยังคงขายได้อย่างต่อเนื่อง ด้วยการปรับขนาดที่ดินให้เล็กลง ถ้าหากไม่มีเจ้าหน้าที่ของรัฐบาลออกนโยบายที่เป็นโทษต่อตลาดเสียก่อนเหมือนอย่างที่ผ่านๆ มา

ศุภาลัยฯเผยตลาดที่อยู่อาศัยในเมลเบิร์น ประเทศออสเตรเลีย ไตรมาสแรกปี64 กลับมาขยายตัวอีกครั้งเป็นประวัติการณ์ จากนโยบายสนับสนุนของรัฐบาลกลางกระตุ้นแรงจูงใจสำหรับผู้ซื้อที่อยู่อาศัย ทั้งธนาคารกลางประกาศลดอัตรานโยบายจาก 1.5% เหลือเพียง 0.10% ส่งผลให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลงเหลือ 2% จับตาอัตราดอกเบี้ย–อัตราการขยายตัวทางเศรษฐกิจจะเป็นตัวแปรส่งผลกระทบต่ออุปสงค์ที่อยู่อาศัยอย่างรุนแรง ด้านอุปทานที่ดินดิบมีราคาสูงขึ้นมาก ส่งผลผู้ประกอบการลดขนาดแปลงที่ดิน เพื่อให้ผู้ซื้อเอื้อมถึง ส่วนตลาดอพาร์ตเมนต์ ความยืดหยุ่นในการปรับลดราคาขายให้สอดรับกำลังซื้อยังมีจำกัด และขายได้เฉพาะในตัวเมืองเมลเบิร์น ราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้วถือว่าตลาดอิ่มตัว

ศุภาลัยฯเผยตลาดที่อยู่อาศัยในเมลเบิร์น ประเทศออสเตรเลีย ไตรมาสแรกปี64 กลับมาขยายตัวอีกครั้งเป็นประวัติการณ์ จากนโยบายสนับสนุนของรัฐบาลกลางกระตุ้นแรงจูงใจสำหรับผู้ซื้อที่อยู่อาศัย ทั้งธนาคารกลางประกาศลดอัตรานโยบายจาก 1.5% เหลือเพียง 0.10% ส่งผลให้อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลงเหลือ 2% จับตาอัตราดอกเบี้ย–อัตราการขยายตัวทางเศรษฐกิจจะเป็นตัวแปรส่งผลกระทบต่ออุปสงค์ที่อยู่อาศัยอย่างรุนแรง ด้านอุปทานที่ดินดิบมีราคาสูงขึ้นมาก ส่งผลผู้ประกอบการลดขนาดแปลงที่ดิน เพื่อให้ผู้ซื้อเอื้อมถึง ส่วนตลาดอพาร์ตเมนต์ ความยืดหยุ่นในการปรับลดราคาขายให้สอดรับกำลังซื้อยังมีจำกัด และขายได้เฉพาะในตัวเมืองเมลเบิร์น ราคาประมาณ $600,000-700,000 สำหรับครอบครัวขนาดเล็ก นอกจากนั้นแล้วถือว่าตลาดอิ่มตัว